社會新鮮人物看過來!如果你剛剛踏入社會,第一次領薪水,這就意味著離你繳稅的日子不遠了!但是,剛步入社會工作,薪水不高也需要繳稅嗎?幾時開始繳稅呢?如何計算需要繳納多少稅務呢?該怎樣報稅/繳稅呢?

今天這篇文章將分享馬來西亞打工族該如何缐上報稅的完整流程,以多圖文形式手把手帶大家順利報稅/繳稅。

最後更新:2024年2月21日

什麽是報稅 Declare Income Tax?誰需要報稅?

報稅和繳稅是兩件不一樣的事情。符合政府條件者都必須報稅,但是并非所有報稅者都需要繳稅。

根據1967年所得稅法令(Income Tax Act 1967),不管是大馬公民或外國人,在過去一年裏,只要符合以下兩個條件,就必須向政府呈報稅務。

- 在馬來西亞居住超過182天

- 在馬來西亞賺取收入

而被馬來西亞財政部 Ministry of Finance 委派徵收稅務的主要機構便是內陸稅收局(LHDNM – Lembaga Hasil Dalam Negeri Malaysia)。

這裏值得注意的是,報稅不等於繳稅。根據内陸稅收局的説法,在扣除 EPF,Employees Provident Fund 之後,如果年收入超過 RM 34,001,才必須繳稅。

一般上,在馬來西亞賺取的收入都需要報稅,像是自僱人士或打工族所賺取的薪水、佣金等。内陸稅收局將可徵收的稅務收入歸納為以下6種:

- 企業收益/利潤

- 就業收益/利潤

- 股息、利息或折扣

- 租金、特許權使用費或獎金

- 養老金、年金或其他定期付款

- 不屬於上述任何段落的收益/利潤

除此之外,根據1967年所得稅法令(Income Tax Act 1967),點擊這裏查看,符合以下5種情況者則无需繳納個人所得稅。

- 在馬來西亞工作少過60天

- 在大馬船運工作

- 年齡在55嵗或以上及領取養老金

- 獲得銀行利息

- 獲得免稅股息

爲什麽需要報稅?

許多人不明白「報稅」就是履行公民責任,認爲報稅只是把辛苦賺來的錢上繳國庫。其實,報稅者未必需要繳稅,再來,報稅行爲會爲你帶來兩大好處的。

良好的信用證明

除了擁有一張漂亮的 CCRIS 報告證明一個人的良好信用之外,其實報稅記錄也是其中一個建立個人良好的“信譽”的方法。

在未來向銀行或金融機構申請房屋貸款(Housing Loan)、個人貸款(Personal Loan)、汽車貸款(Hire Purchase Loan)或任何融資時,每年固定的報稅記錄將會是穩定收入和財力的有效證明,所申請的貸款也才能夠更加容易、快速得到批准。

為馬來西亞發展做出貢獻

- Advertisement -

國家主要收入來源便是人民所繳納的稅務,主要用來治理和管理國家的發展。

這包括支付於國家安全(軍人/警察)、公共設施(維修道路/解決水災問題)、人民福利(政府醫院)、教育(免費中小學)等各種經濟和社會發展。所以,繳納稅務其實是為社會發展做出貢獻,盡個人的綿薄之力而已。

馬來西亞報稅截止日期

如果擁有生意收入來源,那麽呈報稅務的日期跟單單靠打工賺取收入的報稅日期不同,需注意。

- 打工/受雇人士(individuals with no business):每年4月30日或之前

- 做生意/自僱人士(individuals with business):每年6月30日或之前

注意,稅務局(LHDN)規定從2024年起,全面使用電子報稅(e-Filing)。如果納稅人來不及在期限前申報稅務,可獲得額外 15 天的報稅期限。

馬來西亞個人所得稅的計算方式

在呈報稅務過程中,主要3個項目便是課稅收入(Pendapatan Bercukai),減免項目(Pelepasan Cukai)和扣稅項目(Potongan Cukai)。如果想要知道自己有多少的收入會被徵稅,那麼你就必須計算出你的課稅收入(Pendapatan Bercukai)是多少。

課稅收入(Pendapatan Bercukai) 方程式:

課稅收入 = 全年收入 - 減免項目 - 扣稅項目

身爲納稅人,除了執行自己的任務,準時報稅之外,另外一個最關心的問題就是,該繳納多少稅務呢?接著看下去吧!

延伸閱讀:

2023課稅年個人所得稅稅率(Assessment Year 2023)

2024年報稅,其實報的就是前一年,也就是2023年的所得稅收入。根據内陸稅收局,點擊這裏查看,以下便是 2023 課稅年個人所得稅稅率。

| 組別 | 可徵稅收入(RM) | 計算(RM) | 稅率(%) | 稅金(RM) |

| A | 0 – 5,000 | 首 5,000 | 0 | 0 |

| B | 5,001 – 20,000 | 首 5,000 | 0 | |

| 餘下的 15,000 | 1 | 150 | ||

| C | 20,001 – 35,000 | 首 20,000 | 150 | |

| 餘下的 15,000 | 3 | 450 | ||

| D | 35,001 – 50,000 | 首 35,000 | 600 | |

| 餘下的 15,000 | 6 | 900 | ||

| E | 50,001 – 70,000 | 首 50,000 | 1,500 | |

| 餘下的 20,000 | 11 | 2,200 | ||

| F | 70,001 – 100,000 | 首 70,000 | 3,700 | |

| 餘下的 30,000 | 19 | 5,700 | ||

| G | 100,001 – 400,000 | 首 100,000 | 9,400 | |

| 餘下的 300,000 | 25 | 75,000 | ||

| H | 400,001 – 600,000 | 首 250,000 | 84,400 | |

| 餘下的 150,000 | 26 | 52,000 | ||

| I | 600,001 – 2,000,000 | 首 600,000 | 136,400 | |

| 餘下的 1,400,000 | 28 | 392,000 | ||

| J | 超過2,000,000 | 首 2,000,000 | 528,400 | |

| 餘下的數額 | 30 | ………. |

如何計算個人所得稅?

個人所得稅計算方程式:

課稅收入=全年收入-減免項目-扣稅項目

根據個人所得稅稅率表,收入越低,所需要繳付的稅務越少。

例子:小麗的個人所得稅

| 項目 | 解説 | 總額 |

| 全年收入 | 每月底薪+津貼+加班費RM 3,000 | RM 36,000 |

| 1 個月的年終花紅 | RM 3,000 | |

| 總共 | RM 39,000 | |

| 減免項目 | 個人負擔 | RM 9,000 |

| 公積金 KWSP | RM 4,000* (大約) | |

| 保險 | RM 2,640 | |

| 購買書籍 | RM 200 | |

| 購買 Covid-19 自檢器 | RM 100 | |

| 總共 | RM 15,940 | |

| 扣稅項目 | 捐款予受承認機構或組織的現款 | RM 200 |

| 總共 | RM 200 |

小麗的課稅收入計算:

課稅收入

=全年收入-減免項目-扣稅項目

= RM 39,000 – RM 15,940 – RM 200

= RM 22,860

| 組別 | 可徵稅收入(RM) | 計算(RM) | 稅率 % | 稅金(RM) |

| A | 0 – 5,000 | 首5,000 | 0 | 0 |

| B | 5,001 – 20,000 | 首 5,000 | 0 | |

| 餘下的 15,000 | 1 | 150 | ||

| C | 20,001 – 35,000 | 首 20,000 | 150 | |

| 餘下的 15,000 | 3 | 450 |

小麗課稅收入RM 22,860 屬於項目 C,收入介於 RM 20,001 – RM 35,000。

小麗所得稅計算:

- 首 RM 20,000,稅收為 RM 150

- 次 RM 2,860,稅收為 RM 85.80(3% 稅率)

- 總共是 RM 150 + RM 85.80 = RM 235.80

- 由於小麗課稅收入 RM 22,860 < RM 35,000,小麗可獲得 RM 400 回扣(Tax Rebate)

- 所以,小麗需要交付的最終稅務為零,無需繳納稅務

推薦閱讀:EPF是什麼?把錢存入EPF作退休金真的會比較好嗎?大馬打工族必看的EPF指南

缐上報稅流程 Form BE e-Filing(多圖文教程)

如果你是剛步入職場的新鮮人,在報稅之前,我們必須要獲得所得稅號碼。

所得稅號碼又稱稅務識別碼(Tax Identification Number,TIN)。它就像是我們的身份證號碼一樣,每個納稅人(居民和在馬工作的非居民)在年滿18歲后,都會自動擁有一組獨特的稅務號碼,如:SG00012345或OG2345678。

但是,稅務識別碼需要我們特別打開 MyTax 網站申請才會知道究竟是哪些號碼。因此,如果你是社會新鮮人,强烈建議你閲讀以下文章。

推薦閲讀:

有了所得稅號碼(TIN / Income Tax Number)後,我們就可以開始呈報稅。報稅的流程非常簡單,只需 4 個步驟。

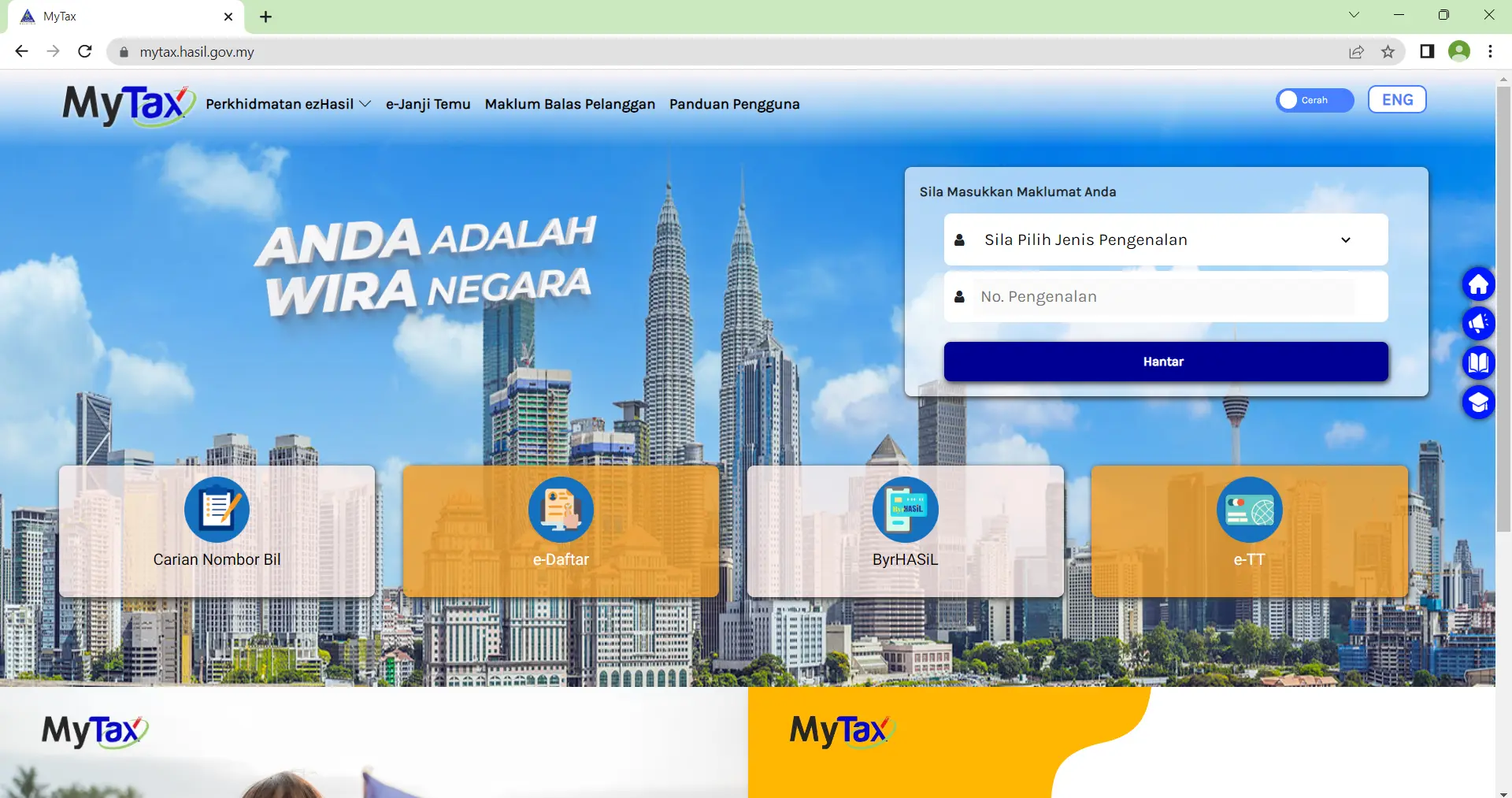

第一步:登錄内陸稅收局(LHDN)的 MyTax 官網

首先,點擊這裏登錄内陸稅收局(LHDN)官網。來到此頁面,點擊右上角「ENG」可以切換語言,分別可以選擇英文或馬來文。接著,選擇身份證類別、輸入身份證號碼并點擊「Hantar」。

接著,確認熒幕顯示的安全短語正確後,便可輸入密碼并點擊「Log Masuk」。

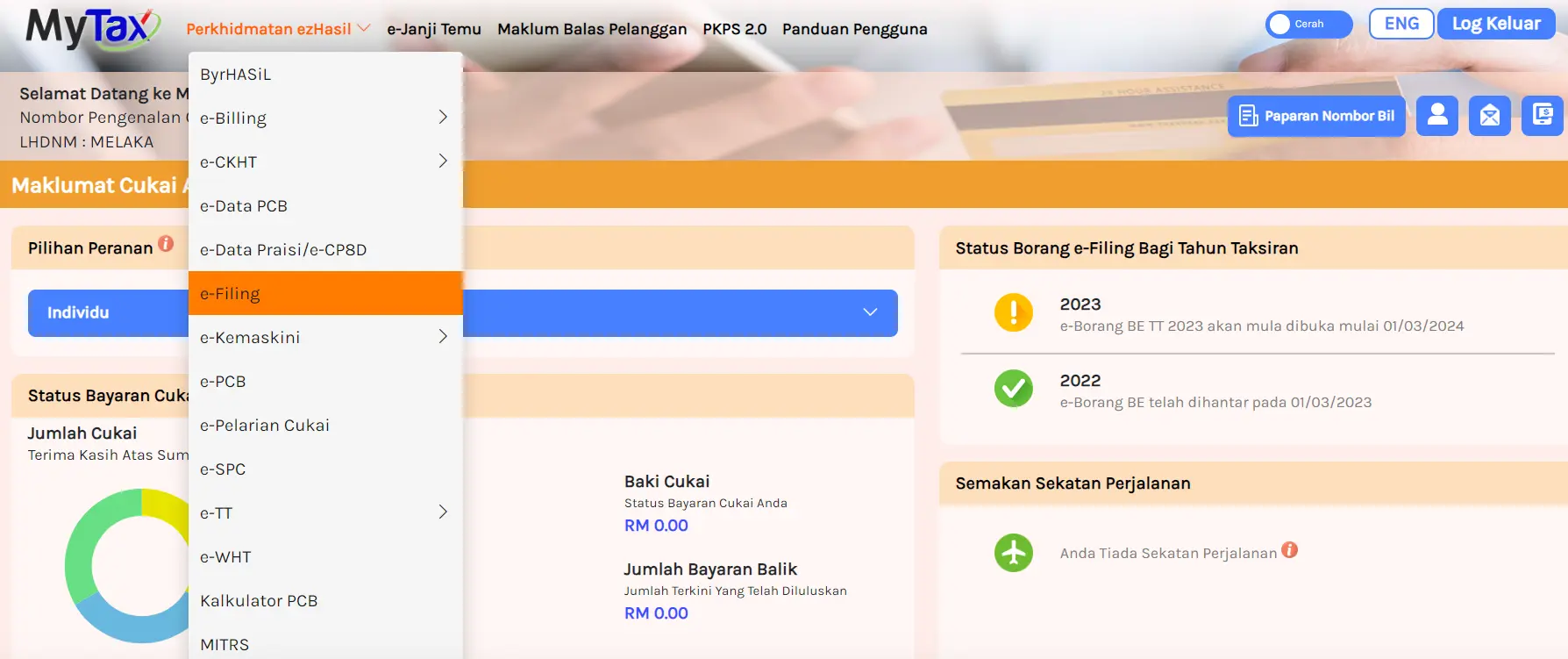

第二步:選擇正確的表格

成功登錄後,系統頁面會顯示你過去的報稅情況,是否有欠稅或出境限制。

點擊左上方的菜單,選擇「Perkhidmatan ezHasil」,點擊「e-Filing 」。

點擊 「e-Borang 」。

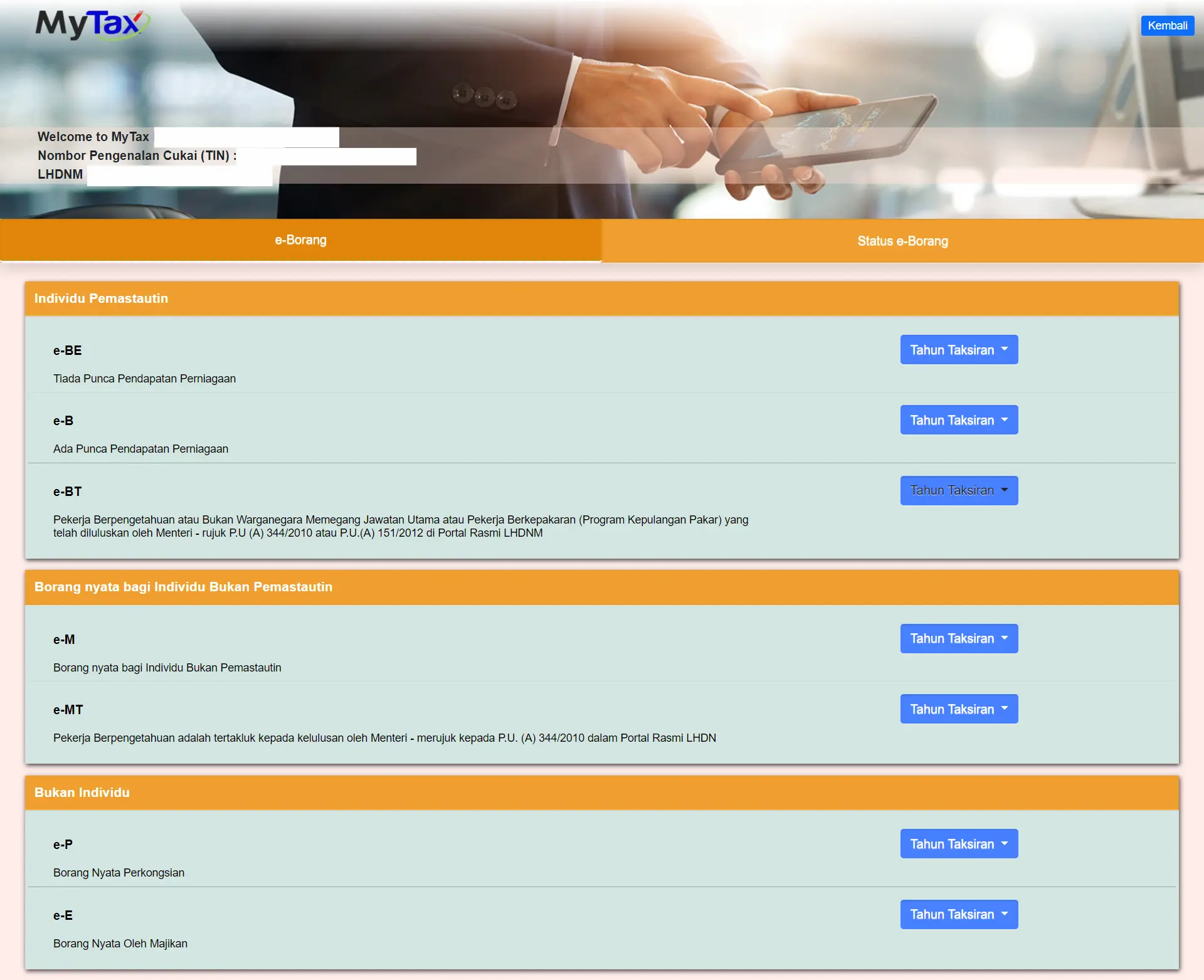

選擇適合的表格。

表格那麽多,究竟哪個才是正確的呢?你可以參照下表,查看你的收入來源以及職業情況對應哪個表格,這裏同時附上遞交表格截至日期。

- Advertisement -

| 表格名稱 | 表格適合對象 | 截至日期 |

| e-BE | 馬來西亞公民沒有商業收入來源,適合單靠打工賺取收入族群 | 4 月 30 日 |

| e-B | 馬來西亞公民擁有商業收入來源,適合做生意的人也適合邊打工邊賺取額外收入,像是賣保險、網絡生意等 | 6 月 30 日 |

| e-BT | 馬來西亞公民專業技術人員,已經獲得馬來西亞財政部部長的批准 | 4 月 30 日 |

| e-M | 非馬來西亞公民 | 6 月 30 日 |

| e-MT | 非馬來西亞公民專業技術人員,馬來西亞財政部部長的批准還在申請當中 | 6 月 30 日 |

| e-P | 合夥企業 | 6 月 30 日 |

| e-E | 企業 | 3 月 31 日 |

這裏模擬打工族報稅流程。打工族選項當中選擇第一個表格「e-BE」,點擊「Tahun Taksiran」便可選擇報稅年份。比如,2024年呈報2023年的稅務;2023年呈報2022年的稅務,以此類推。

第三步:填寫表格

表格分成四個部分需要填寫,分別是:

- 個人資料 Maklumat Individu

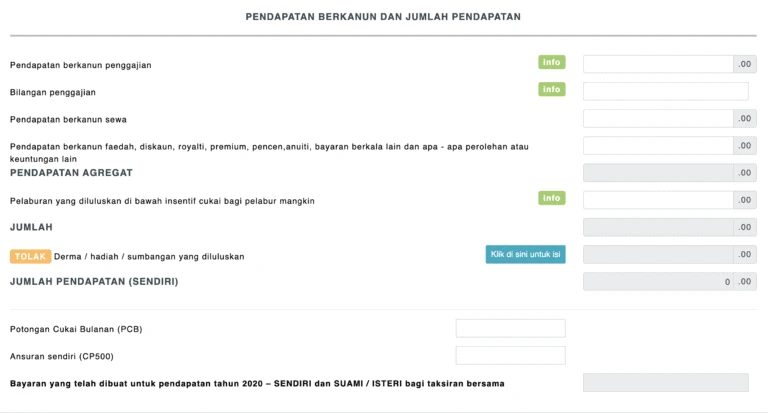

- 收入資料包括法定收入、總收入和未呈報的去年收入 Pendapatan Berkanun, Jumlah Pendapatan Dan Pendapatan Tahun Kebelakangan Yang Belum Dilaporkan

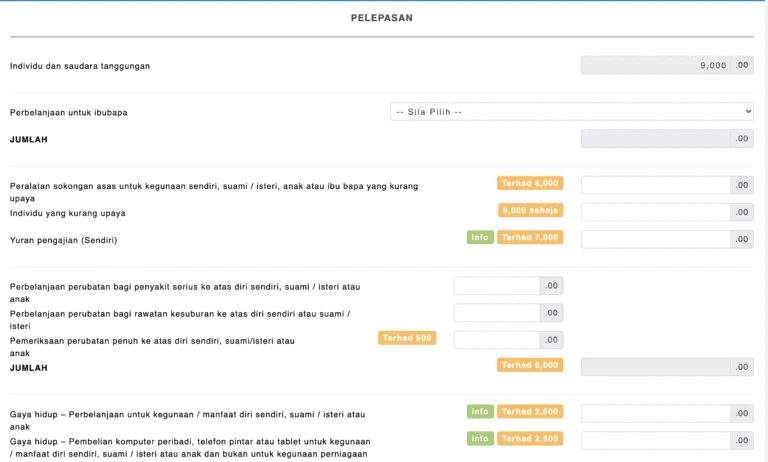

- 可以免稅、回扣或減稅項目 Pelepasan / Rebat / Tolakan Cukai / Pelepasan Cukai

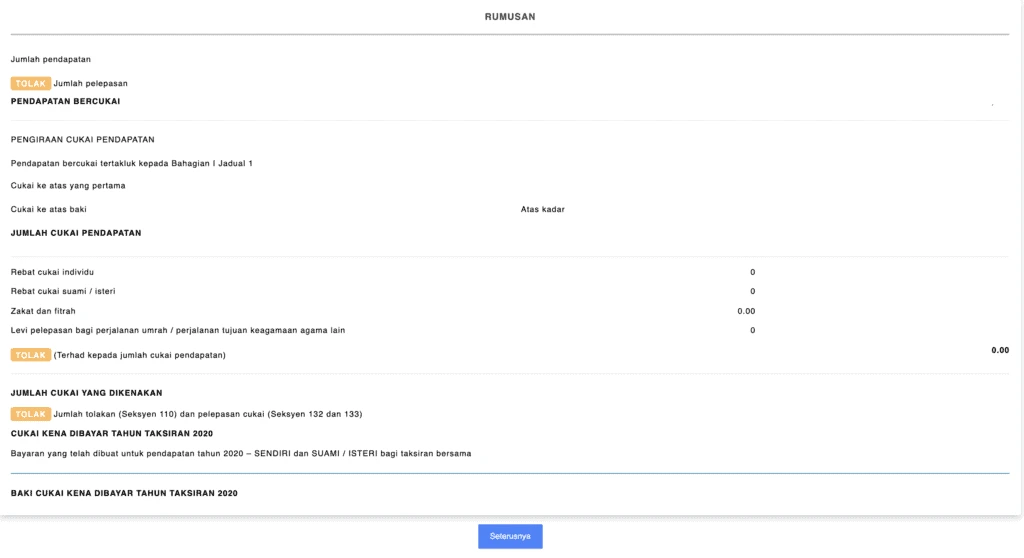

- 總結 Rumusan

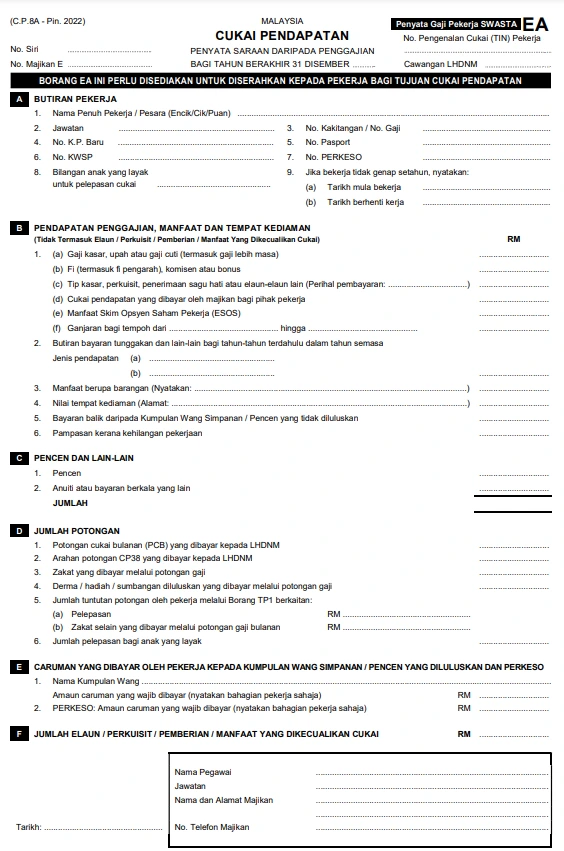

在開始填寫之前,先準備好雇主所發出的 EA Form 作爲參考。盡量不要和 EA Form 有太大出入,否則將被内陸稅收局懷疑。

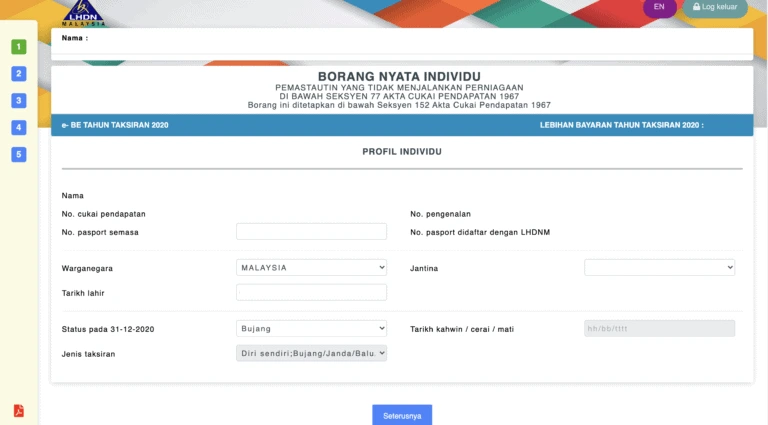

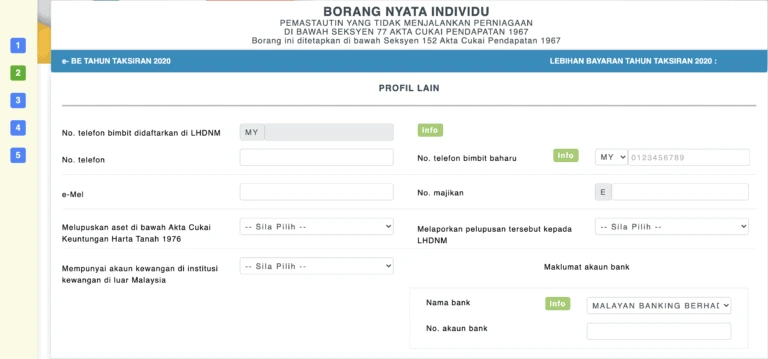

個人資料 Maklumat Individu

在這裏,有星號(*)的欄位都必須填上。系統已經自動附上姓名、稅務號碼和身份證號碼。點擊右上角「English」可以切換成英文表格。

- Warganegara – 國際

- Jantina – 性別

- Tarikh Lahir – 出生日期

- Status pada 31-12-2015 – 已婚/未婚/離婚狀態

- Jenis Taksiran – 稅務評估類型,單身者可以選擇「Diri Sendiri/Self」

- No. Majikan – 雇主號碼

- No. Telefon Bimbit – 電話號碼

- e-Mel – 電郵地址

- Nama Bank – 銀行名字

- No. Akaun Bank -銀行戶口號碼

- Telah melupuskan syer dalam syarikat harta tanah dan harta tanah dibawah akta cukai keuntungan harta tanah 1976 – 是否根據 1976 年房地產收益稅法處置房地產公司和房地產的股份

這裏要注意的是所填寫的銀行戶口資料必須準確。如果所繳納的稅務過多,内陸稅收局將會把稅務歸還進你所填寫的銀行戶口裏。

表格最下方還有 Tuntutan Insentif 一欄,是政府或部長批准的可豁免收入,我們可以依據自身情況選擇性填寫。如果你的手中有可豁免收入的批准信,請根據批准信選擇127(3)(B) 或127(3A)條文。如果沒有,選擇 Tidak Relevan 就好。

收入資料包括法定收入、總收入和未呈報的去年收入 Pendapatan Berkanun, Jumlah Pendapatan Dan Pendapatan Tahun Kebelakangan Yang Belum Dilaporkan

接著,根據雇主所發出的 EA Form,填入打工所賺取的收入。

- Pendapatan berkanun penggajian – 法定就業收入

- Pendapatan berkanun sewa – 法定租金收入

- Pendapatan berkanun faedah, diskaun, royalti, premium, anuiti, bayaran berkala lain dan apa-apa perolehan atau keuntungan lain – 法定收入利息、折扣、特許權使用費、保費、年金、其他定期付款和任何其他收入或利潤

- Jumlah Derma dan Hadiah Yang Diluluskan – 過去一年所付出且被批准的捐贈和禮物數量

- Ansuran/Potongan Cukai Bulanan (PCB) – 可參考 EA Form,這是過去一年透過雇主所繳付的月稅

- Pendapatan Tahun Kebelakangan Yang Belum Dilaporkan – 其他去年未申報的非薪水收入

Pendapatan Tahun Kebelakangan Yang Belum Dilaporkan 指的是其他去年未申報的非薪水收入,這一欄目是可選擇性填寫的。比如:你在去年有兼職做 GrabCar 的收入,但沒有申報,就可以在這個欄目補報。

可以免稅、回扣或減稅項目 Pelepasan / Rebat / Tolakan Cukai / Pelepasan Cukai

根據内陸稅收局網頁,特定消費可享有扣稅或減稅。

推薦閲讀:

再來,報稅時所聲明的免稅/扣稅項目的單據必須保存至少7年,以方便日後若内陸稅收局進行調查時,可作爲有效的證據。

總結 Rumusan

接著,來到了「Rumusan」這頁面將顯示之前所填寫的所有資料以方便檢查。如果有需要修改的地方,可以往回補上。如果資料完整,便可點擊「Seterusnya」以遞交申報表。

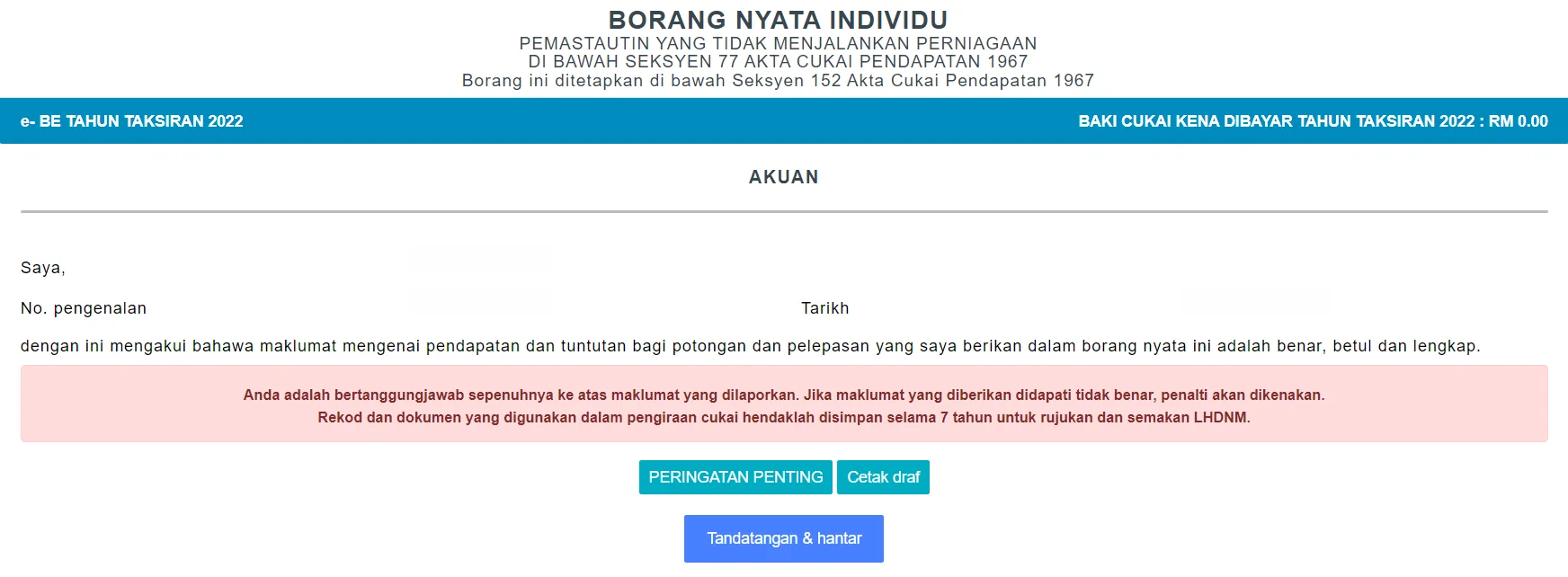

第四步:遞交申報表

來到最後一個步驟,頁面將顯示你的名字和身份證號碼,需要你表態所提供的資料屬實,若被發現資料有誤,將會被罰款。

你可以選擇:

- 打印并獲得 PDF 存檔(Cetak Draf Borang)

- 附上簽名并遞交資料(Tandatangan & Hantar)

- 返回之前的頁面(Kembali)

點擊「Tandatangan & Hantar」以遞交資料。

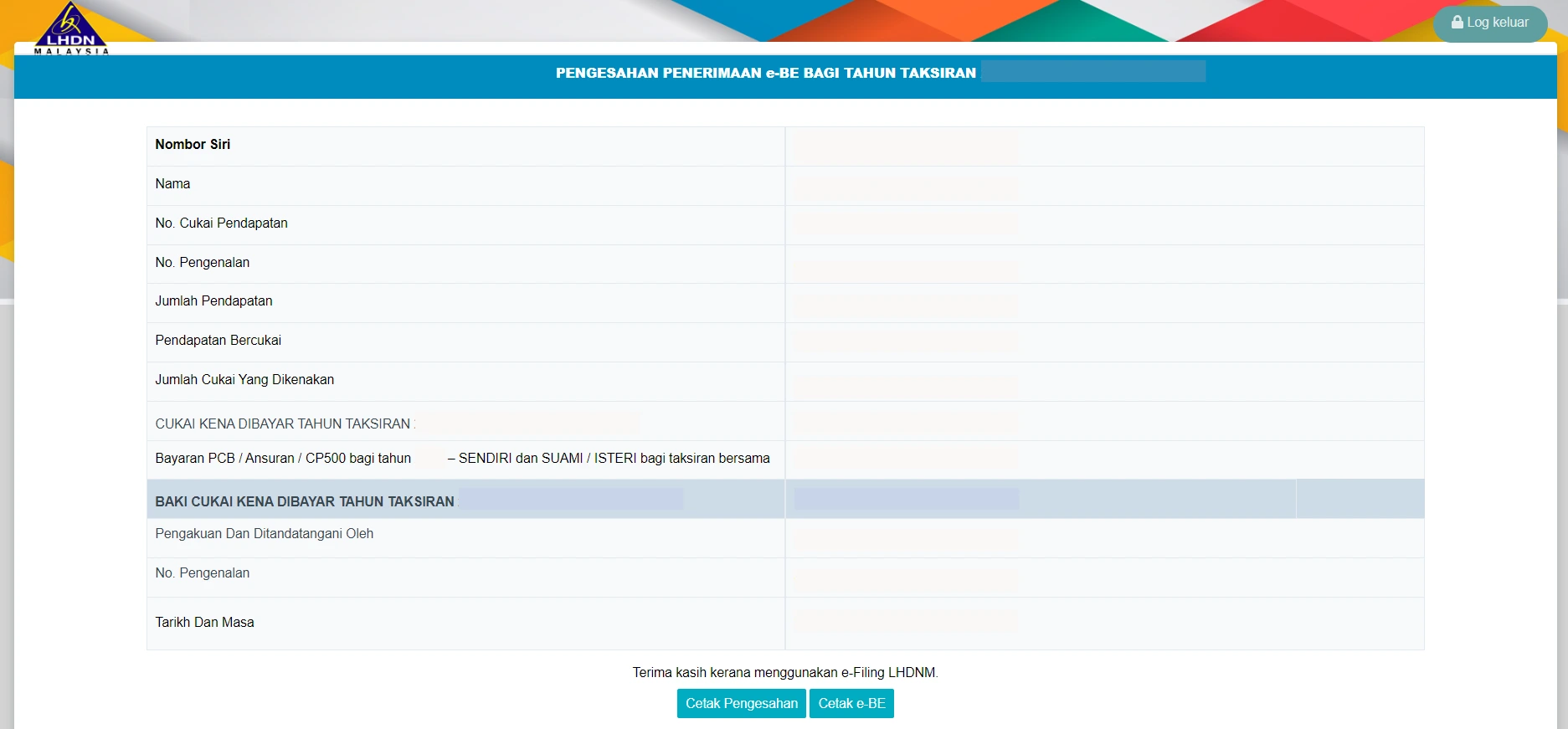

當系統導出以下頁面時,恭喜你,你已經完成報稅。如果系統計算所上繳的稅務過多,内陸稅收局將會歸還進你先前輸入的戶口,反之,你需要繳納稅收餘額。

這裏提供3個選擇:

- 以 e-BE 格式打印和存檔(Cetak e-BE)

- 打印和存檔(Cetak Pengesahan)

- 退出(Keluar)

缐上繳稅完整流程

所得稅付款方式有幾種,點擊這裏查看。這些方法包括以下:

- 内陸稅收局網頁付款,瀏覽網址:https://byrhasil.hasil.gov.my ,可以通過網上銀行戶口 (FPX)或信用卡(Visa、MasterCard、AmericanExpress)繳稅

- 内陸稅收局付款櫃檯

- 銀行網絡或櫃檯(聯昌銀行 CIMB Bank,大衆銀行 Public Bank,馬來亞銀行 Maybank 等)

- 郵寄所得稅付款(只限於不動產收益稅、外國藝術家(公眾藝人)繳納的所得稅、預扣稅和複合支付)

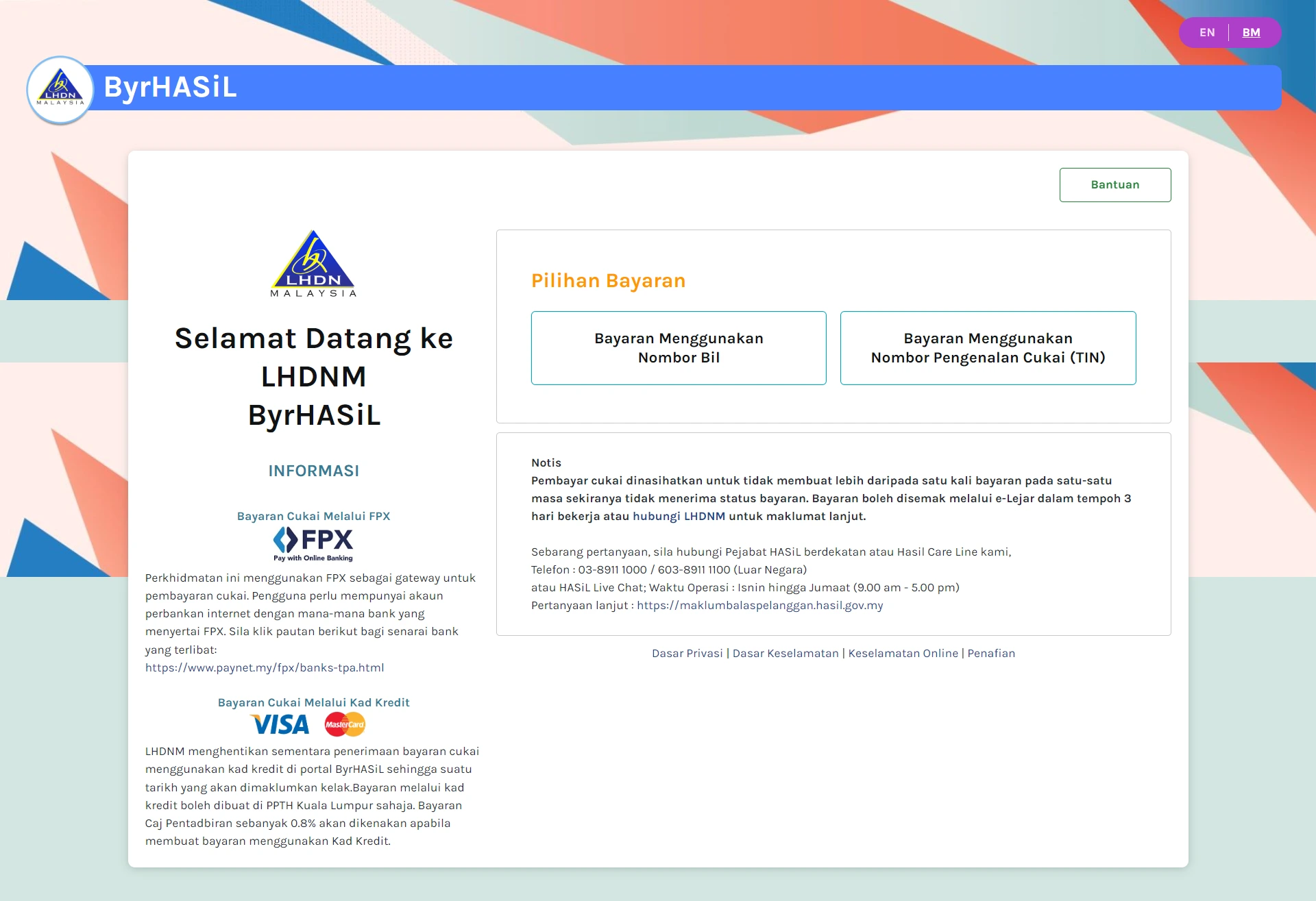

這裏附上以内陸稅收局付款網頁 https://byrhasil.hasil.gov.my ,透過銀行戶口 (FPX)繳稅完整流程。

第一步:瀏覽内陸稅收局付款網頁

繳稅的第一步,點擊這裏,瀏覽内陸稅收局的付款網頁。

你可以選擇以帳單編號(Nombor Bil)或 所得稅號碼(又稱稅務識別碼,Nombor Pengenalan Cukai,TIN)的方式來付款。

不過,稅務局(LHDN)更推薦我們以帳單編號(Bayaran Menggunakan Nombor Bil)的方式來付款,因為會更加準確。

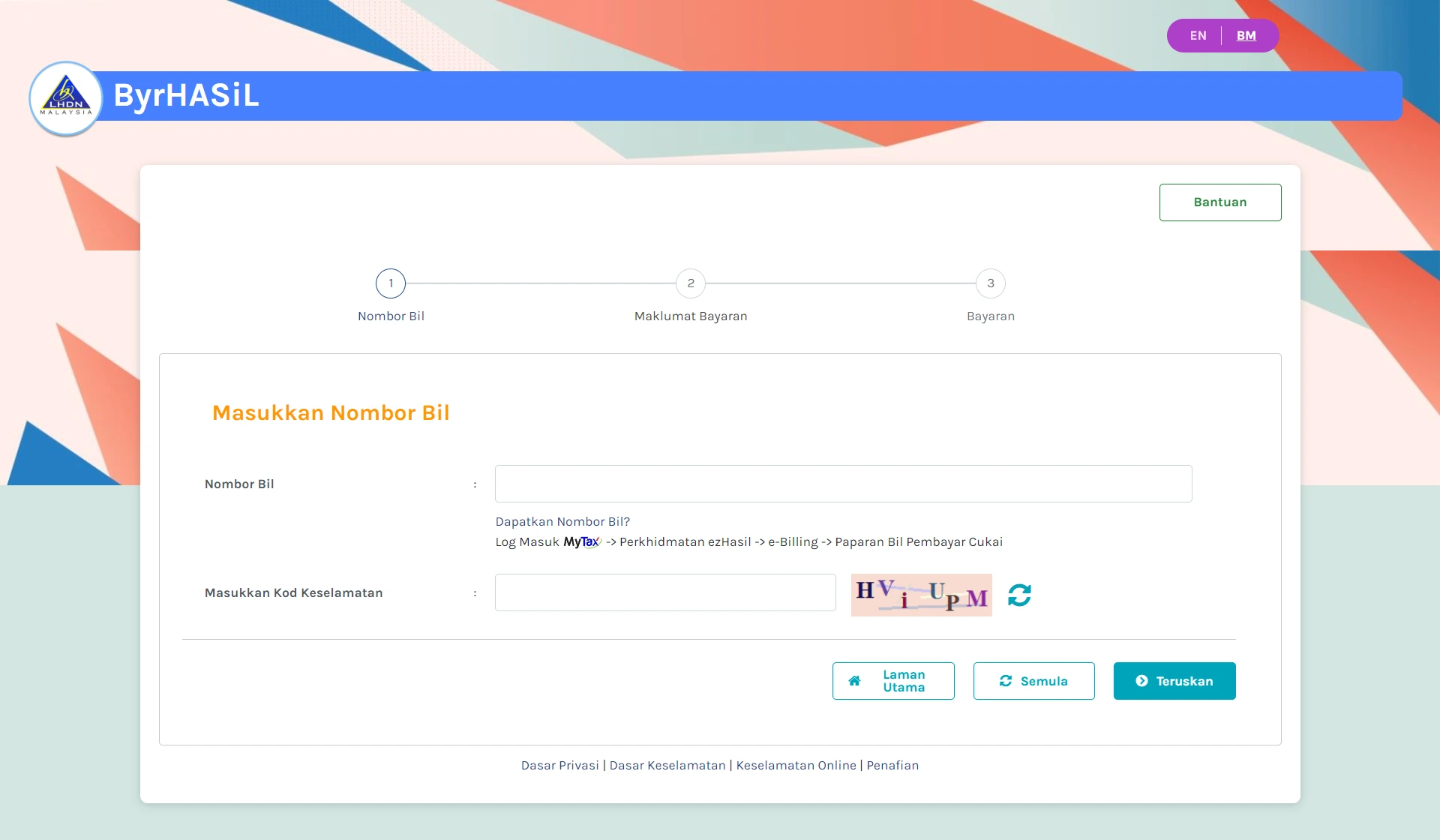

第二步:選擇付款方式

1. 以賬單編號(Bayaran Menggunakan Nombor Bil)的方式来付款

如果選擇以帳單編號(Bayaran Menggunakan Nombor Bil)的方式來付款,你需要填寫帳單號碼(Nombor Bil)以及參照右下方圖案,輸入安全碼(Kod Keselamatan),然後點擊 Teruskan。

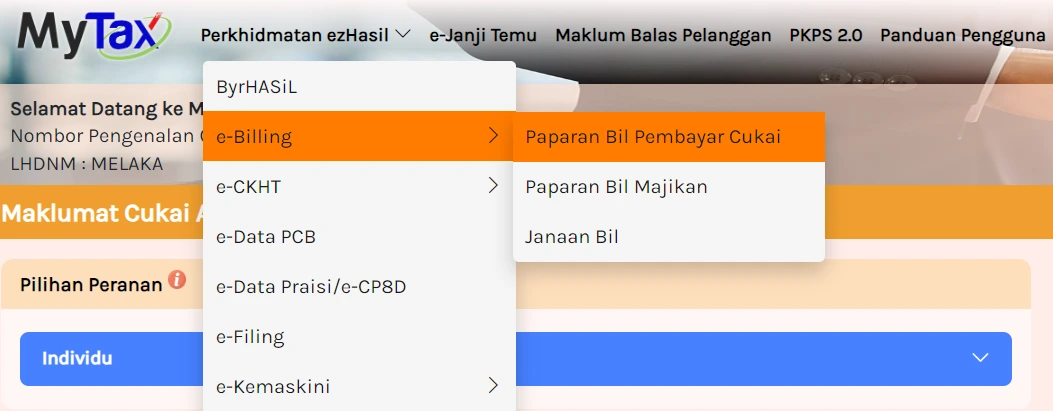

如何獲得帳單編號呢?你可以登陸 MyTax 網站,點擊左上方菜單的 Perkhidmatan ezHasil,選擇 e-Billing,點擊 Paparan Bil Pembayar Cukai,即可獲得你的16位數字帳單編號。如果沒有欠款,系統會顯示 “Tiada Baki Cukai Tertunggak” 表示你不用付款。

2.以所得稅號碼(Bayaran Menggunakan Nombor Pengenalan Cukai,TIN)的方式来付款

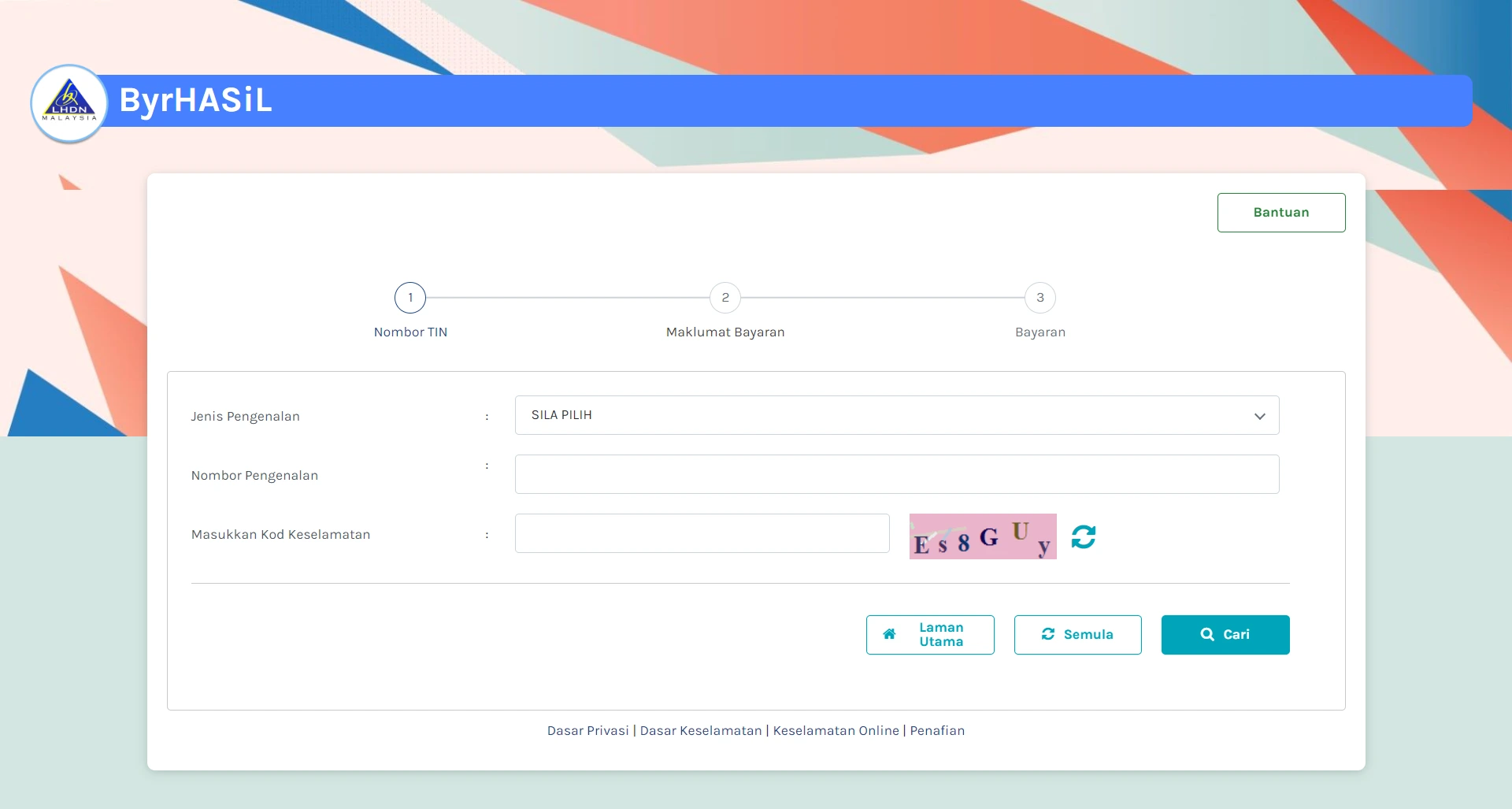

選擇你的身份證種類,輸入身份號碼,然後參照右邊的圖片填寫安全碼(Kod Keselamatan)。點擊 Cari。

身份證類別(Jenis Pengenalan)選項分別有:

- Advertisement -

- 新身份證號碼(No. Kad Pengenalan Baru)

- 警察號碼(No. Polis)

- 軍隊號碼(No. Tentera)

- 護照號碼(No. Passport)

- 公司注冊號碼(No. Pendaftaran Syarikat)

- 所得稅號碼(No. Rujukan Cukai)

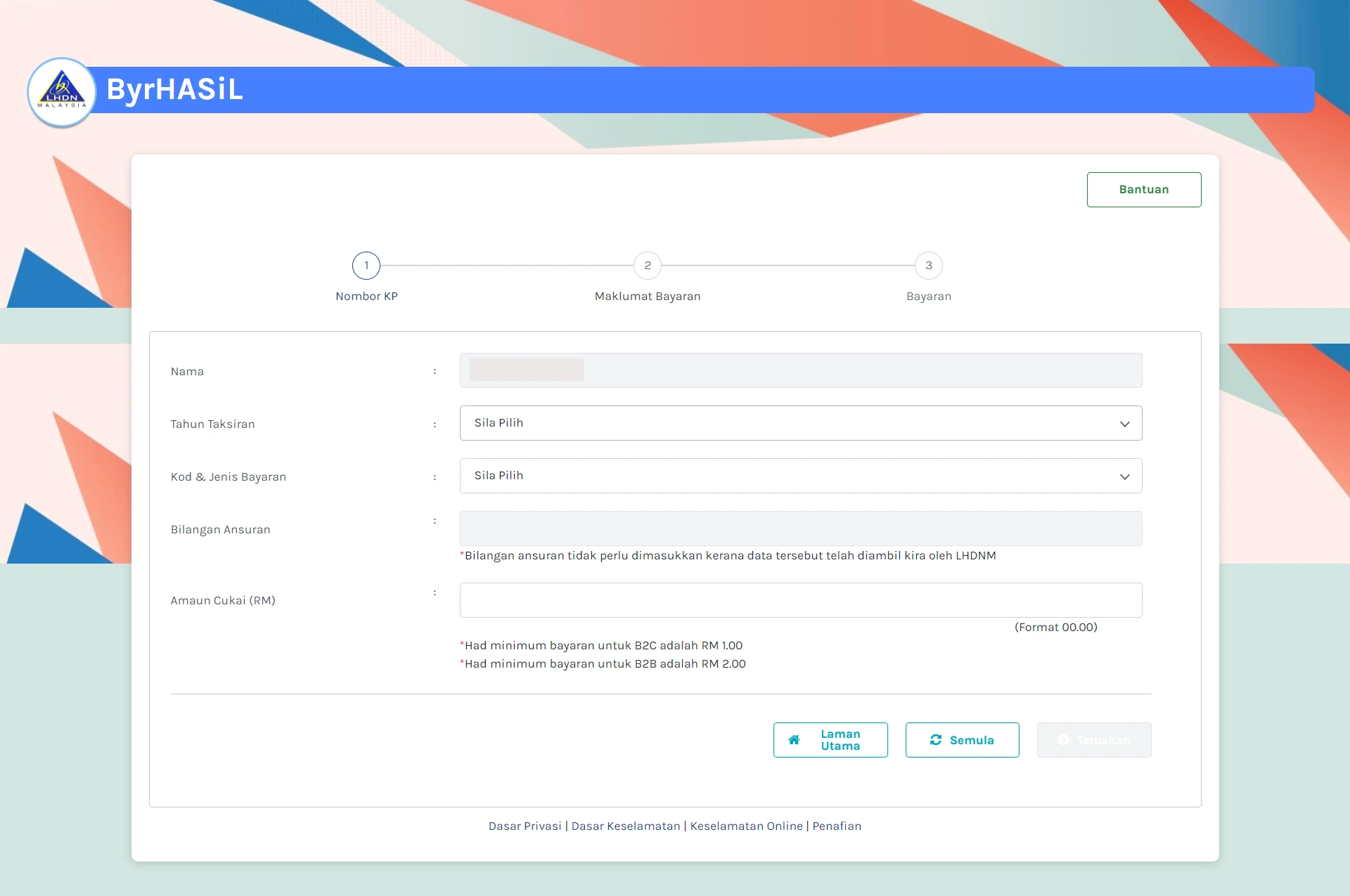

接著,來到以下頁面,填寫空欄。系統已經自動顯示你的姓名,你只需填寫:

- 課稅年份(Tahun Taksiran)比如,2022年呈報2021年的稅務;2023年呈報2022年的稅務,以此類推。

- 要付什麽款項(Kod & Jenis Bayaran):如果繳交個人所得稅,便選擇「084 Bayaran Ansuran /Baki Cukai」

- 付款次數(Bilangan Ansuran),「99」為最終付款。這裏不需要填寫,LHDNM 會自動爲你計算

- 輸入要教輔的稅額(Amaun Cukai)

填好後,點擊 Teruskan

第三步:檢查信息是否正確,點擊 FPX 付款

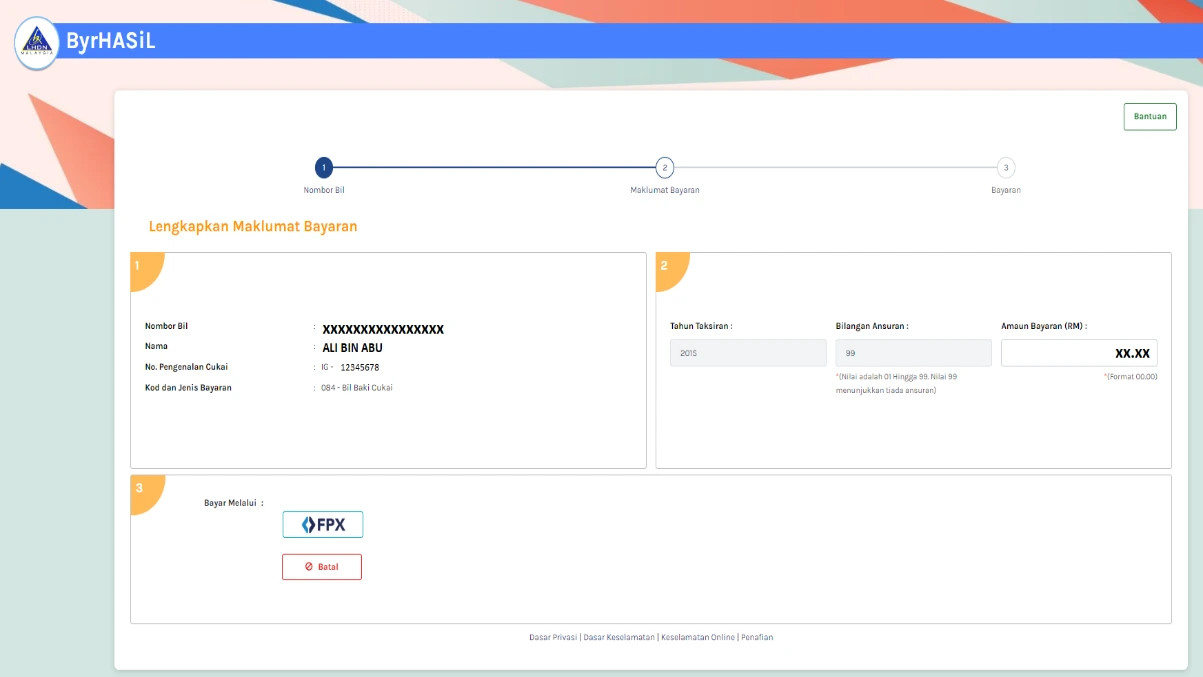

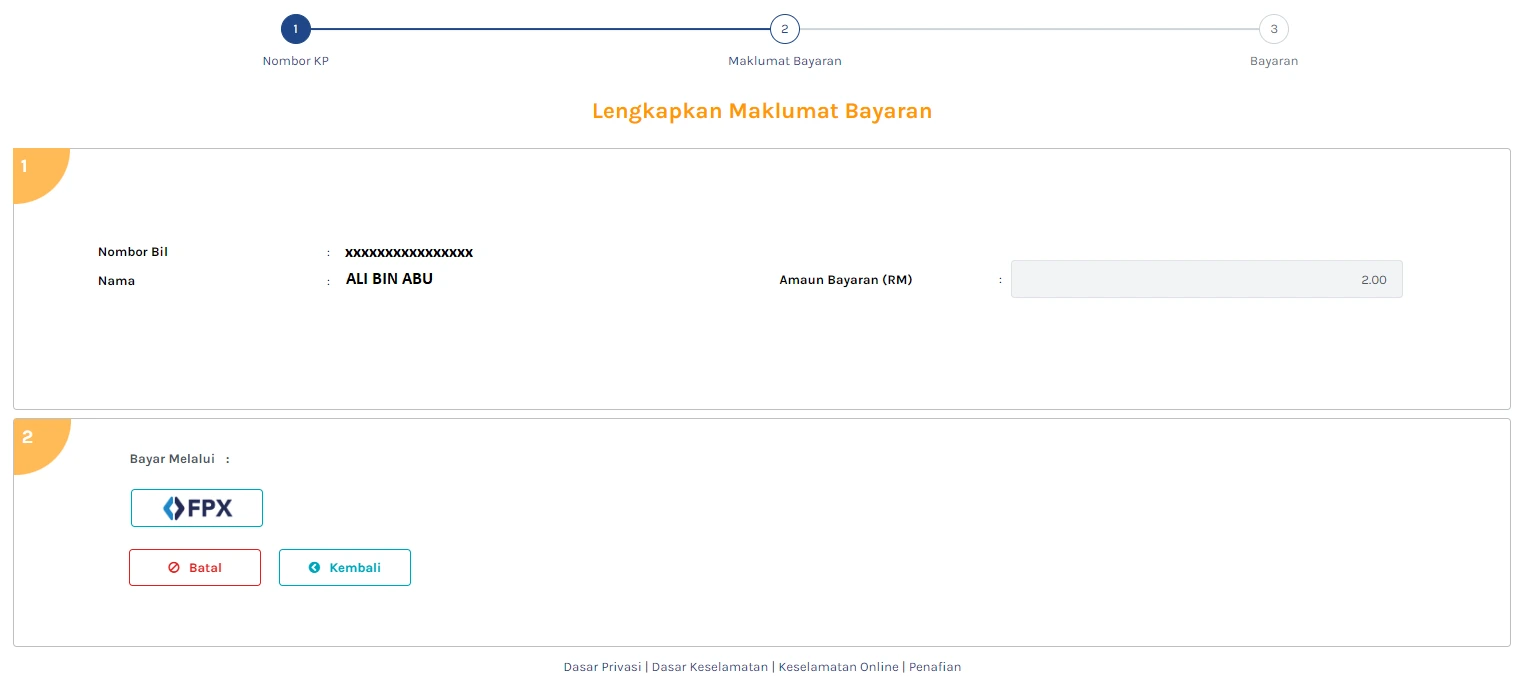

如果是帳單編號(Bayaran Menggunakan Nombor Bil)的方式來付款,系統會顯示一下畫面:

如果選擇用所得稅號碼(Bayaran Menggunakan Nombor Pengenalan Cukai,TIN)的方式來付款,系統會顯示以下畫面:

無論是哪種方式,請你點擊左下方的 FPX 以進行下一步。

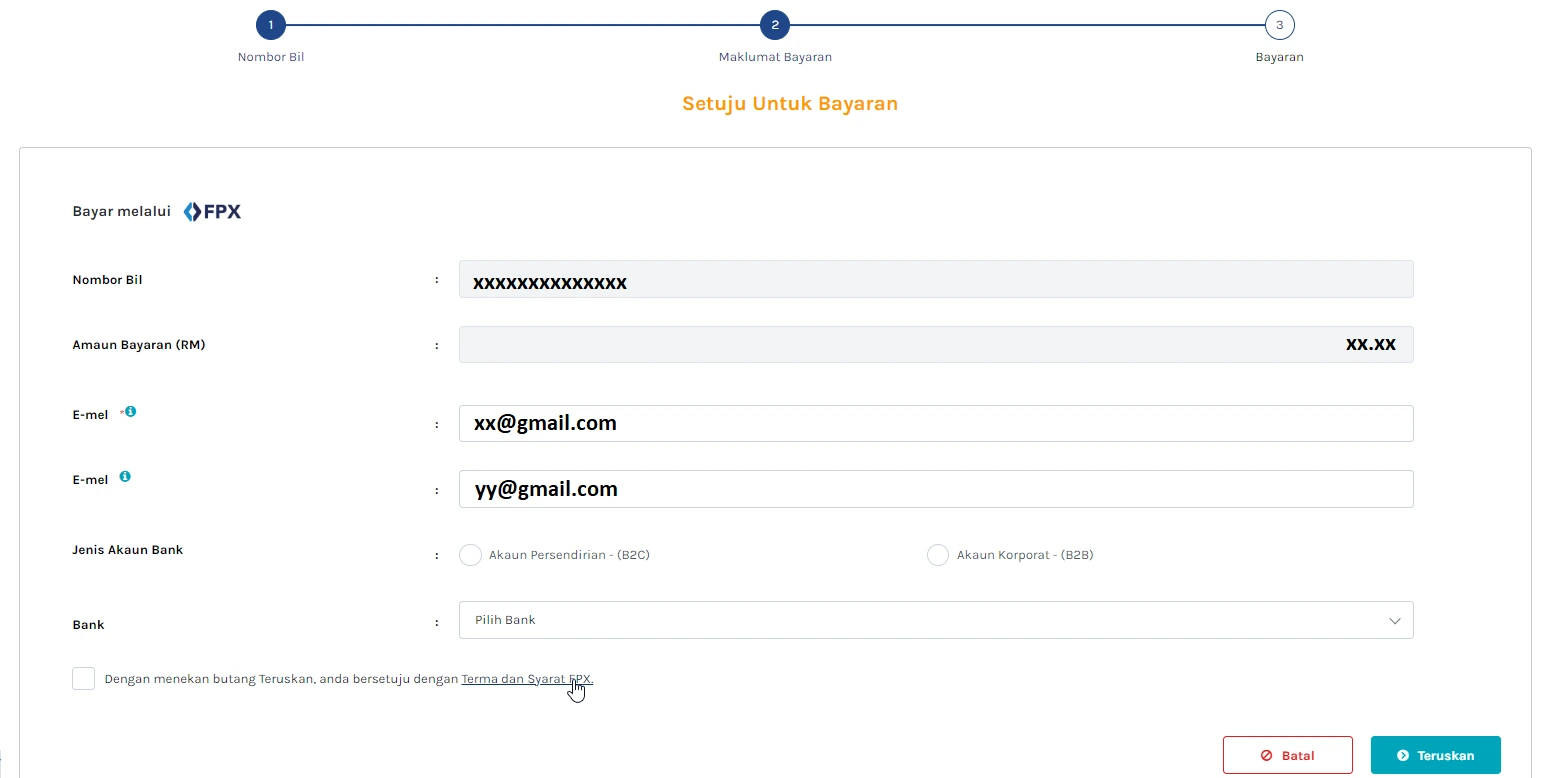

第四步:填寫資料、選擇付款銀行戶口

填寫你的電子郵箱地址(E-mel),然後選擇銀行賬戶的種類究竟是個人(Akaun Persendirian – B2C)還是公司戶口(Akaun Korporat – B2B)。接著,選擇你使用的銀行,勾選同意條款,點擊 Teruskan。

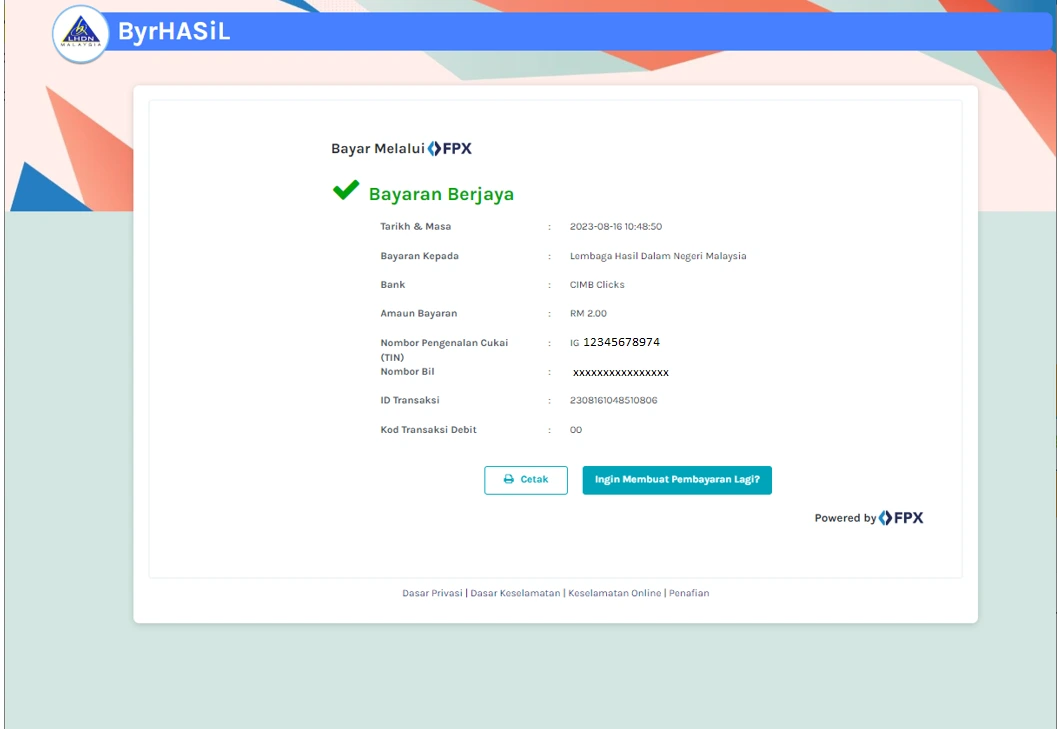

系統會跳轉到你的銀行界面完成付款。付款成功后,系統會顯示 Bayaran Berjaya 的彈窗,如下:

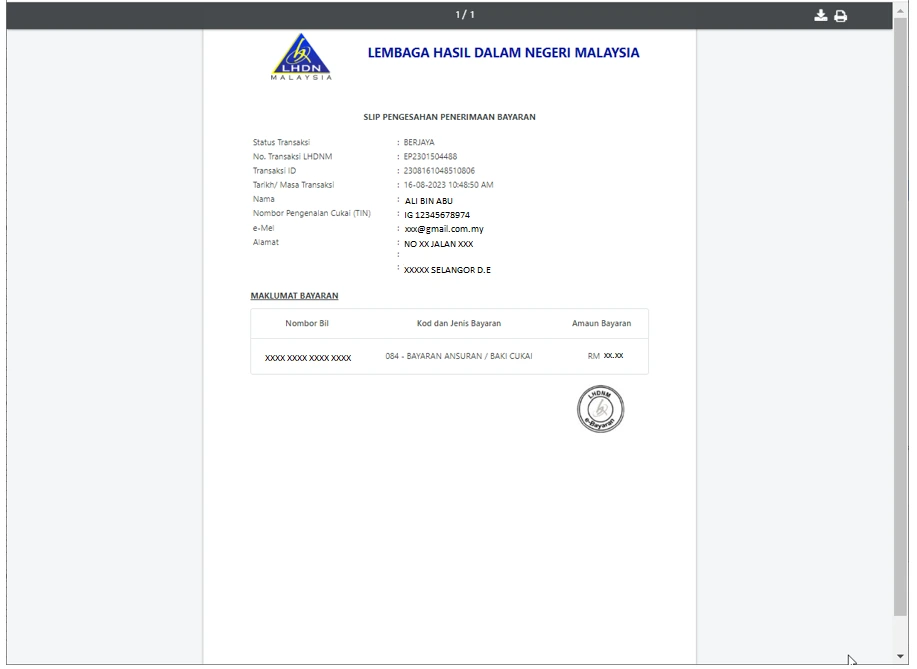

完成后,記得將收據存檔,以作爲付款證明。内陸稅收局不會另外發出收據證明。點擊 Cetak 即可。

以下附上打工族缐上報稅完整流程短片以作參考。

推薦閱讀:

- 大馬人如何申請所得稅號碼Income Tax Number?2024年MyTax最新教程

- 2024年報稅必知:馬來西亞個人所得稅減免項目(2023課稅年)

- 2024馬來西亞自僱人士/老闆必看的LHDN e-filing上網報稅流程

常見問題

什麽是 MTD / PCB ?雇主每個月已經扣除 PCB ,還需要報稅嗎?

只要在馬來西亞居住超過 182 天并賺取收入都需要報稅。

MTD 代表 Monthly Tax Deduction,馬來文稱爲 PCB,Potongan Cukai Bulanan,是雇主每月預先從雇員的薪金中扣除雇員該繳納的所得稅金額預估,并不完全準確。當我們報稅後,内陸稅收局將把額外多付的稅務歸還或向我們索取少付的稅務。

如果多還了所得稅,幾時才能收到内陸稅收局的退款?

根據你呈報所得稅的方式,内陸稅收局的退款時間有不同,點擊這裏查看:

- 30天 – 缐上報稅(正如以上流程)

- 3個月 – 缐下報稅(手寫呈報稅務)

如果過了截止日期才呈報所得稅,會有罰款嗎?

答案是會。如果錯過指定時間(如每年 4 月30 日是雇員報稅的截止日期),政府還有給我們多15天的寬限期。如果過了寬限期后補報,就必須繳交罰款,罰款金額為應繳納稅金的 10% 。 如果過了 60 天依然未呈報稅務和繳付 10% 的罰款,那麽罰款將會另外增加 5% 。

不過,政府在2023年就推出了自願申報特別計劃2.0(PKPS 2.0 / SVDP 2.0)。只要你在2023年6月6日至2024年5月31日前申報收入或糾正之前少報的稅務,都不會被罰款,而且保證沒有任何懲罰。

如果我有捐款,是否可以減少所得稅?

如果捐款給内陸稅收局認可的慈善機構才可獲得扣稅,點擊這裏查看更多詳情。慈善機構將會在收據上列明被批准的公報號碼。

如果報完稅,是否可以將收據丟掉?

在你報稅時所聲明的免稅/扣稅項目的單據,像是購買書籍、捐款、運動器材等,必須保存至少7年,以方便日後若内陸稅收局進行調查時,可作爲有效的證據。

我一開始是打工族,後來擁有自己的生意,我該使用哪種表格報稅?

- 如果只是打工一族,那麽只需要使用 Form BE 。一旦開始擁有生意收入,就應該轉換成使用 Form B,而不再使用 Form BE 。

MTD/PCB 和 CP38 不同?

MTD/PCB 是雇主每月預先從雇員的薪金中扣除雇員該繳納的所得稅金額。CP38 是内陸稅收局向雇主發出的特別指示,讓雇主在特定的月份中從雇員的薪金裏扣除一筆數額,這筆數額通常是償還雇員之前拖欠的所得稅。MTD/PCB 則是償還現在的所得稅。

如果雇主因爲收到 CP38 表格而扣除薪金,那麽還需要從薪金裏扣除 MTD/PCB嗎?

答案是需要。CP38 是索取雇員之前尚欠的所得稅;MTD/PCB 是預扣所得稅。

如果過了内陸稅收局指定的時間仍未收到退款,該怎麽辦?

内陸稅收局可能還需要時間審核你所呈報的稅務,你可以到内陸稅收局辦公處詢問詳情或是聯絡其客服中心。

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係 Spark Spark Finance 團隊或咨詢你的理財規劃師,以取得專業的建議。