稅是我們這輩子無法逃避的責任,報稅和繳稅都是身為國民的義務,就算再怎麼不情願,到了報稅季,都還是得乖乖申報一年所得收入,根據法規繳交稅務。

既然稅務無法避免,那麼學會避稅,讓自己少繳一些稅,多一些錢靈活運用就顯得非常重要。

在馬來西亞,國民繳交的稅是「收入稅」,和收入直接掛鉤。因此想合法節稅,最簡單的原則就是改變收入結構,從而躲開稅務局的捕稅雷達,合法合理地省錢。

今天這篇文章將分享3個改變收入結構的方法,幫助大家合法節稅,聰明省錢!

最後更新:2023年1月30日

如何計算應繳稅收入?

只要在馬來西亞居住至少182天,且擁有個人收入,你就是馬來西亞的稅務居民,必須向稅務局申報收入。一旦達到應繳稅收入(課稅收入 Pendapatan Bercukai)的門檻,就需要繳稅。

應繳稅收入的公式是:

應繳稅收入 = 全年總收入 – 贈與及捐款 – 個人減免項目

全年總收入:未扣除EPF的年收入(gross annual income)

贈與及捐款:捐款給慈善團體或非營利機構,只要有收據證明就能夠扣稅,建議向捐款機構查詢是否可以扣稅

個人減免項目:政府每年都會列出可減免稅務的項目,比如人壽保險、教育和醫療保險、已繳納的公積金(EPF)、優質生活開銷(買書、運動器材、電腦等等)。

簡單來說,你賺的錢越多,全年收入越高,應繳稅收入越高,那麼要繳的稅也就越高。

除了把握個人減免項目,你還可以透過下面這3個方法,改變收入結構,盡可能減低應繳稅收入。

合法節稅第一招:將開銷合理轉換成「生意開銷」

適用條件:擁有商業註冊公司

假如你在本業之外,還經營副業如微商、直銷、直播網賣、銷售保險等,涉及經營生意獲得收入,在報稅時可利用「生意開銷」的優勢,將開銷在合理範圍內轉換成「生意開銷」,讓這些開銷變成可扣稅的項目。

- Advertisement -

舉個例子,假如你是自由業設計師(freelance designer),註冊了「獨資生意執照」(Sole Proprietorship),在計算經商的淨收入時,可以申報「生意開銷」,如工作需要而添置的電腦、居家工作時耗費的電費、網絡費、接洽客戶時使用的汽油費、過路費、停車費、汽車維修費、路稅等等。這些開銷都屬於「商業用途開銷」,是你經商的成本之一,就能夠享有扣稅。

淨收入的公式:

淨收入(利潤/ 虧損)= 收入 – 開銷

比如說,你在過去一年的設計接案子,總收入是 RM100,000。添置電腦、設計軟件、接洽客戶時的各種成本費用為 RM40,000,報稅時該申報的淨收入是 RM60,000(RM100,000 – RM40,000)。

在計算「應繳稅收入」時,會以 RM60,000來計算,而不是總收入 RM100,000。只要沒有達到繳稅門檻,就不需要繳稅了。

這裡要注意的是,「生意開銷」必須是真實消費,比如真實買了電腦、和客戶見面等,並保留相關的收據或銀行結算單。

而且得小心和私人開銷做區分。比如同一台車子,既有開出去和客戶見面,也有私人使用,在申報汽油費時,就不能100%申報成「生意開銷」。一般上會拿捏一定的比例,比如50%。

建議和專業的稅務代理(Tax Agent)詢問溝通,確保沒有虛報開銷的風險。

合法節稅第二招:調整個稅級次(Tax Bracket)

適用條件:擁有商業註冊公司

馬來西亞採用累進稅制(Progressive Taxation),將收入劃分為幾個層級,某一層級有個別的稅率。簡單來說,收入越高,個稅級次(Tax Bracket)就會越高。

下圖是馬來西亞個人所得稅的稅率表。

| 應納稅收入(RM) | 算法 | 稅率(%) | 稅金(RM) |

| 0 – 5,000 | 首 5,000 | 0 | 0 |

| 5,001 – 20,000 | 前 5,000 | 1 | 0 |

| 後 15,000 | 150 | ||

| 20,001 – 35,000 | 前 20,000 | 3 | 150 |

| 後 15,000 | 450 | ||

| 35,001 – 50,000 | 前 35,000 | 8 | 600 |

| 後 15,000 | 1,200 | ||

| 50,001 – 70,000 | 前 50,000 | 13 | 1,800 |

| 後 20,000 | 2,600 | ||

| 70,001 – 100,000 | 前 70,000 | 21 | 4,400 |

| 後 30,000 | 6,300 | ||

| 100,001 – 250,000 | 前 100,000 | 24 | 10,700 |

| 後 150,000 | 36,000 | ||

| 250,001 – 400,000 | 前 250,000 | 24.5 | 46,700 |

| 後 150,000 | 36,750 | ||

| 400,001 – 600,000 | 前 400,000 | 25 | 83,450 |

| 後 200,000 | 50,000 | ||

| 600,001 – 1,000,000 | 前 600,000 | 26 | 133,450 |

| 後 400,000 | 104,000 | ||

| 1,000,001 – 2,000,000 | 前 1,000,000 | 28 | 237,450 |

| 後 1,000,000 | 280,000 | ||

| 超過2,000,000 | 前 2,000,000 | 30 | 517,450 |

| 接下去 | 接下去 |

首 RM5,000 的應繳稅收入,稅率是0%,不需要繳稅;

假如你的應繳稅收入介於 RM100,000 至 RM250,000,前 RM100,000的稅金是 RM10,700;後 RM150,000的稅率是24%。意思是,每多賺一塊錢,就要繳24%稅。每賺 RM1,000,繳稅後你只剩下 RM760。

個人所得稅的稅率最高為30%。

賺得越多,該繳交的稅金自然就越高。

想要少繳一點稅,就得想辦法調低個稅級次(Tax Bracket),從個人收入轉換成公司收入(Sdn Bhd),最高稅率從30%(個人所得稅)下調至24%(公司所得稅)。

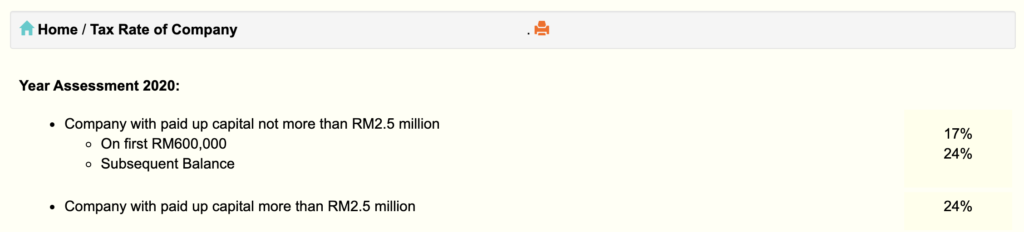

下圖是馬來西亞公司所得稅的稅率表。

首 RM600,000 的實收資本(paid up capital),稅率是17%。

假如年收入為 RM250,000,以個人所得稅的稅率計算,稅金是 RM46,900;而以公司所得稅的稅率計算,稅金是 RM42,500。兩者相差了 RM4,400。

不過,轉換個稅級次(Tax Bracket)雖然能夠減少稅金,但不代表適用於所有情況。最主要的原因是,開設私人有限公司(Sdn Bhd)需承擔多種費用,包括註冊公司 RM3,000、聘請公司秘書處理重要文書工作 RM1,000(一年)、委任會計師審核公司賬目則需要至少 RM3,000。

假設公司的年收入介於 RM250,000 至 RM300,000,以公司名義報稅大約可節省 RM10,000的稅金,但是公司一年的費用成本也高達 RM10,000。

換句話說,假如公司收入不高,以公司名義報稅能省下的稅金其實不多,反而需要耗費大量時間處理公司文書和賬目,得不償失。

只有當公司年收入超過 RM400,000,那麼轉換個稅級次(Tax Bracket)所節省的稅金才會比較顯著(約為 RM15,650)。

合法節稅第三招:將生意收入變成資本收入

適用條件:投資者

在馬來西亞,投資的資本增值收入(capital gain)不徵稅,房地產投資所得除外(3年內買賣需繳稅30%)。

假設你投資一檔股票賺了一百萬,這筆資本收入不需要承擔任何稅務責任。而在國外,所有的資本增值收入都需要繳交資本增值稅(capital gain tax)。

因此,想要聰明節省所得稅,就要懂得如何投資,從投資賺的每一分錢都不需要繳稅。此外,也可努力發展公司。往後不管是將公司出售套現,或是賣出部分股權獲得盈利,都不需要繳交任何稅務。

報稅與節稅都是一門學問,希望這篇文章能帶給你一些思考與幫助。想要看完整版的影片解說,就趕快點擊以下影片觀看吧!

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係 Spark Spark Finance 團隊或咨詢你的理財規劃師,以取得專業的建議。