人的一生時間有限,隨著年齡的增長,我們不可能一輩子都依靠勞動來賺取收入,那麼該怎麼做,才能確保下半輩子不會受到金錢的束縛,越活反而越有錢呢?

只要在年輕時做好資產配置的規劃,將每個月辛苦賺來的薪水做適當的分配進行投資,透過時間的催化,讓資產達到持續增長的目的,就能確保我們退休之後在收入下降的情況下也有錢花。

這篇文章和大家介紹資產配置的概念,以及在不同人生階段該怎麼按照自己的財務狀況、風險承受度、投資目標等規劃資產配置。

什麼是資產配置?

資產配置(Asset Allocation)指的是將資產做分配,投資到不同資產類別,藉由分散投資來達到分散風險的目的;並且在投資組合中每一項投資標的與其他的投資標的之間,必須存在差異,才能達到分散風險的目的。

投資人根據自身風險承受度、投資時間、資產狀況及投資目標,選擇最適合自己需求的投資組合做分配。

資產(Asset)類別大致可以分為股票、債券、外匯、不動產、原物料商品及收藏藝術品…等。不過最常被使用來加入資產配置的標的是股票、固定收益(Fixed Income)這兩項。

股票(Equity):藍籌股、股息股、價值股、成長股、小型股、美股、台股、馬股等

固定收益(Fixed Income):政府債券、公司債券、可轉換債券、債券型基金、定期存款等

延伸閱讀:

- 什麼是藍籌股?投資藍籌股一定穩賺不賠嗎?附藍籌股名單

- 什麼是股息投資法?4招挑選優質股息股!

- 價值股有哪些?值得投資嗎?價值投資選股指標大公開

- 投資成長股能讓財富快速增長?成長股和價值股,哪個比較好?

- 新手買股票系列:最完整的美股投資懶人包

- 新手買股票系列:最完整的馬股投資懶人包

- 投資債券必看!7款最優質的債券推薦,最低RM1,000就能投資

- 馬來西亞定期存款FD利率(更新至最新月份)

為什麼資產配置那麼重要?

對多數資產不多的人來說,或許會認為資產配置是有錢人才要做的事情,但真的是這樣嗎?

以股債的資產配置來說,目的是為了降低資產的波動性。沒有人能夠準確預測意外何時會出現。事先做好股票和固定收益的比例分配,在面臨突如其來的意外時,能夠降低股市大跌所造成的衝擊,讓投資組合具有更好的穩定性。

股票與固定收益本身的相關性及連動性不高,因此以股債作為投資組合配置,經常能夠達到互補與平衡的效果。只要做好資產配置,就能夠帶來更加穩健的投資績效。

建立資產配置策略的3個步驟

Step 1:根據個人財務狀況、年紀、風險承受度及投資目標,來決定一個適合自己的股票配置與固定收益(Fixed Income)配置的投資組合。

Step 2:根據步驟一所建立的股票與固定收益資產比例,挑選出適合的標的。

最簡單的方式就是選擇代表性的指數型股票基金(ETF),既能像股票一樣直接在交易市場進行交易,同時也擁有像基金一樣的架構模式,達到分散投資風險的目的。

Step 3:徹底執行資產配置的規劃,並在每半年或一年時,執行資產再平衡(asset rebalancing)的動作,把目前現有的投資部位,調整回到當初設定的配置比例,以更好地控制投資組合的風險。

- Advertisement -

不同年齡階段的資產配置策略

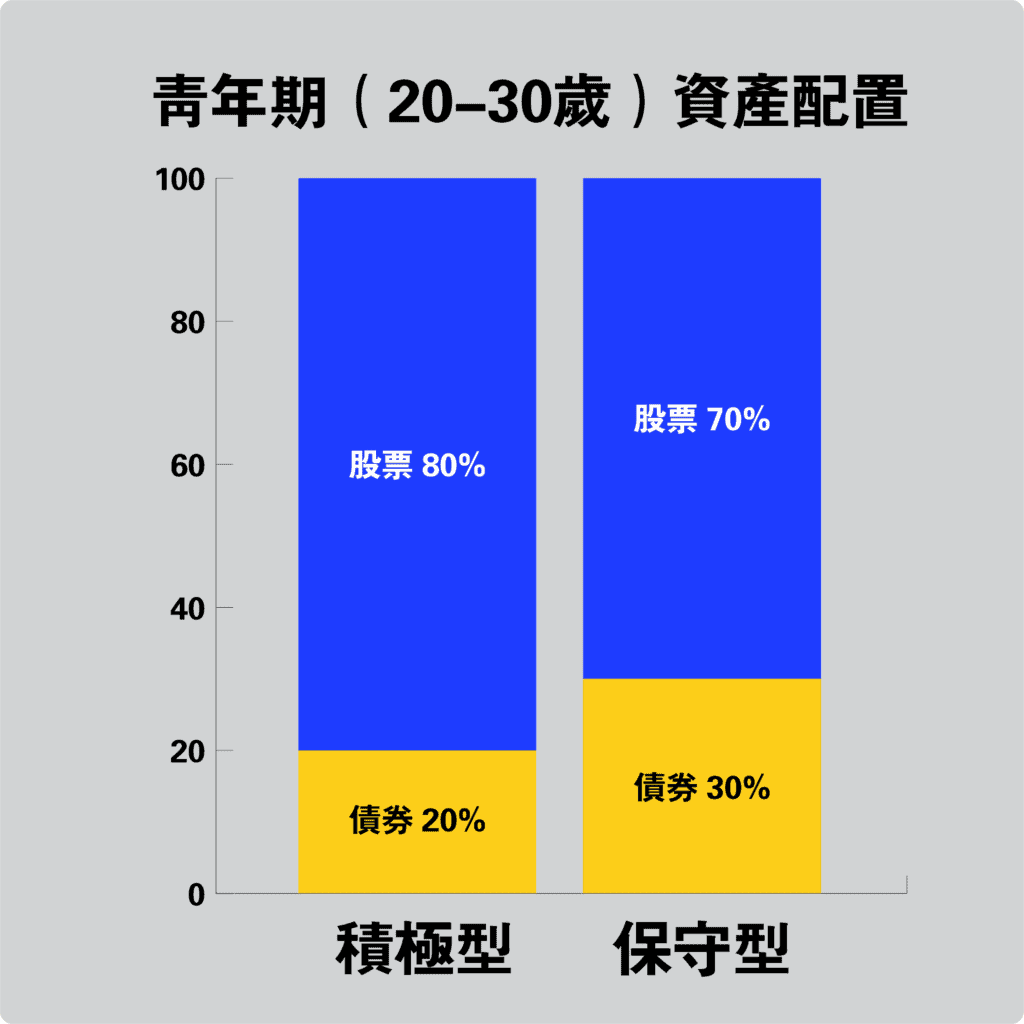

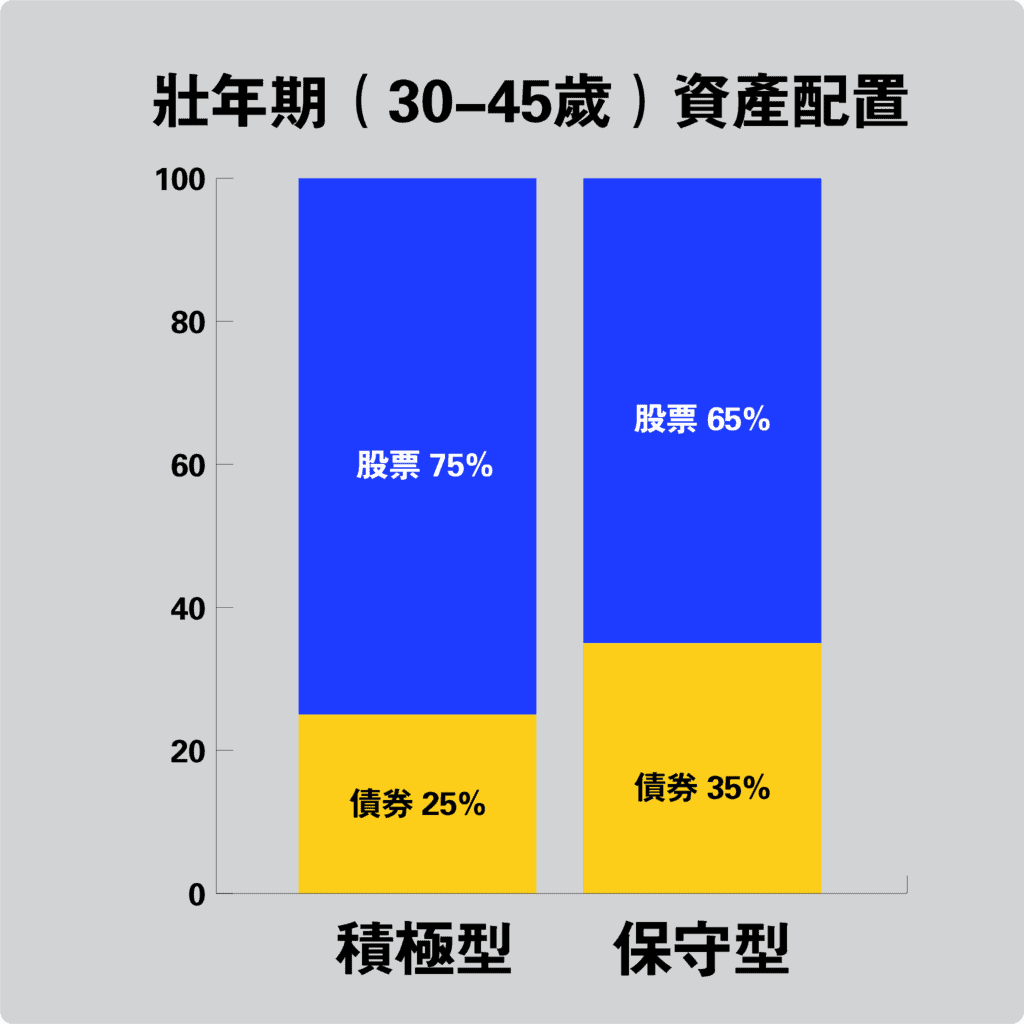

決定資產配置時,年齡是一項重要考量因素。隨著年紀越大,相對能承擔的風險越小。因此,規劃股票與固定收益的比例配置,最常見也是最簡單的方法就是根據年齡來決定。

| 年齡 | 積極型 | 保守型 |

| 青年期(20-30嵗) | 債券 20% 股票 80% | 債券 30% 股票 70% |

| 壯年期(30-45嵗) | 債券 25% 股票 75% | 債券 35% 股票 65% |

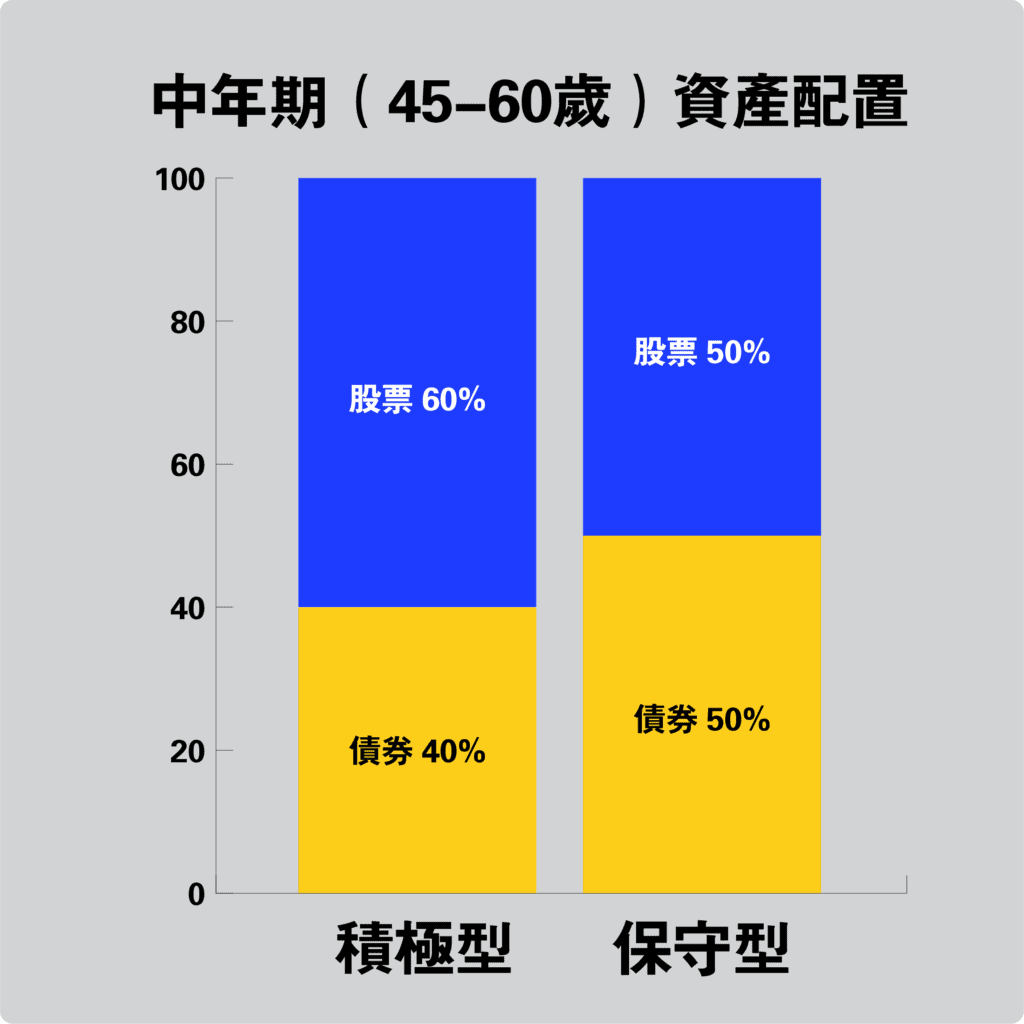

| 中年期(45-60嵗) | 債券 40% 股票 60% | 債券 50% 股票 50% |

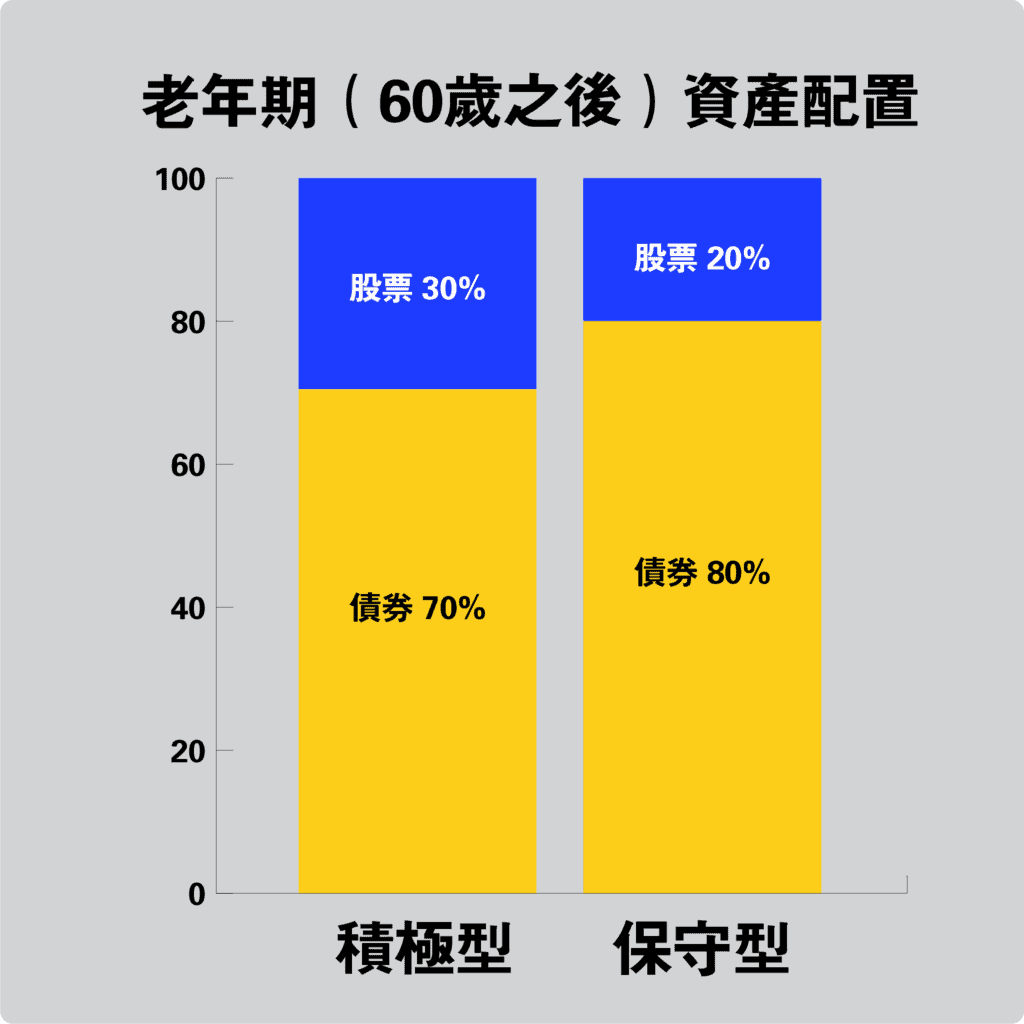

| 高年期(60嵗以上) | 債券 70% 股票 30% | 債券 80% 股票 20% |

青年期(20~30歲)

這個階段的年輕人,剛從學校畢業踏入職場,在經濟上變得比以往自由。求學階段經濟來源大多依賴父母,所以多數剛踏入職場的年輕人,最常犯的錯誤就是不懂儲蓄的重要性。有多少錢就花多少錢,甚至常常透支,成為月光族。

因此,在這個階段想累積財富就必須先培養儲蓄的習慣,並學習投資理財的方法。

年輕人最大的本錢在於時間,擁有充足的時間去嘗試任何投資方法。

但是,多數人投資經驗不足,且不了解自己的個性適合哪種投資方式,也不清楚自己風險承受度是多少,因此在初期投資時,往往會較容易犯錯和蒙受虧損。

不過,在進行投資的過程中就算失敗、虧損,也容易因為本身投入的資金較少,再一次把本金賺回來的速度較快。

因此,20歲至30歲的年輕人風險承受度較高,能夠將資金比重配置在投資風險較高的股票比例較多,通常以70%股票與30%債券做為投資組合。

壯年期(30~45歲)

告別青年期之後,這個階段通常也是最花錢的時期,像是結婚、買車及買房等。多數人開始多數人成家立業;在職場上大多已經確立職涯方向,且具有一定的專業性,正處於衝刺階段。因此,經濟來源變得更加穩定,也累積了一定的資金。

如果在30歲前就開始接觸投資理財,到這個階段應該也累積不少相關知識。對於投資策略也有一定的方向,知道自己的個性適合做哪種投資。

在經濟來源及風險承受度相對提升的情況下,在進行資產配置時,放在股票中的資金比例維持在65%至75%,債券比例則是25%至35%。

中年期(45~60歲)

步入45歲至60歲,大多數人不管是專業、智慧及財務狀況都有著明顯的提升。在職場上已經奮鬥 20幾年,收入相對更加穩定,但經濟負擔仍然不小。有小孩的,多數正處在需要用錢的求學階段。

同時,這個階段開始也應該思考退休規劃。因此,在投資方面不再適合像年輕時殺進殺出,風險承受度稍稍下降,追求的是更加穩健的投資報酬率。

因此在資產配置方面,高風險的股票比重降低,股票與債券的配置比重可以各半(各50%)。

高年期(60歲以上)

進入退休階段後,是時候享受過去人生所累積的成果。在這個階段的人,應以保本、穩健的資產配置為主。因為隨著年紀越大,風險承受度越低,更是應該好好享受人生的時候。

在收入減少的情況下,建議將較多的資金配置在以配息為主的金融產品上,以領取固定的金流為目標,以降低虧損的風險。

因此隨著年紀越大,股票的比重應更少,以債券商品為重點投資。

資產配置沒有所謂黃金比例

資產配置最主要的目的,是透過分散投資,取得低波動性的長期投資回報。

當然,各年齡層在股票和固定收益配置的投資者,沒有所謂「最好的黃金比例」。這是因為每個人的資產、環境需求及生活條件不同。同時,對於投資理財的知識程度也不相同,自然有差異性。

因此,每個人都應該根據自身現況及條件,做出最適合自己的資產配置。如果你對資產配置毫無頭緒,那麼文中的建議,可以讓你做個參考。最重要的一點還是確實的執行,並有紀律的堅持下去。

如果你想要了解 Spark 是如何做好他的資產配置,你可以觀看以下影片:

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係Spark Spark Finance團隊或咨詢你的理財規劃師,以取得專業的建議。