在美股中,公司對自家股票進行股票分割是一件常見的事,像是蘋果(AAPL)公司從1987年至2020年之中就曾進行過5次股票分割。

| 日期 | 股票分割比率 | 股票分割後累積股數 |

| 1987年6月 | 2:1 | 2(股) |

| 2000年6月 | 2:1 | 4(股) |

| 2005年2月 | 2:1 | 8(股) |

| 2014年6月 | 7:1 | 56(股) |

| 2020年8月 | 4:1 | 224(股) |

意思是,如果在一開始持有1股蘋果的股票,到現在手中持股將會有224股,增加200倍。

2020年,特斯拉(TSLA)也進行過股票分割將1股分成5股,分割完成後股價也因此被帶動持續成長。

那麼,究竟什麼是股票分割?股票分割的目的是什麼?又有什麼優、缺點?股票分割後股價一定會漲嗎?和反向分割股票概念有什麼不同?都會在本篇文章告訴你。

股票分割是什麽?拆股意思

股票分割(Stock Split)又稱拆股,指的是將股票進行分割產生更多股票,使股價降低,但是總市值並不會改變。

舉例來說,A公司發行流通在市場上的股票數量共500股,股價為每股100元。如果將股票進行2:1分割,也就是1股分割成2股之後,A公司股票每股的價格將會變成50元,而流通在市場上的股票數量將增加成1,000股。

拆股原因

降低股價

股票價格過於昂貴,會降低多數投資人的購買欲望,為了有效降低股價,進行股票分割是公司會執行的一種方式。

公司進行股票分割,不但能達到降低股價的目的,使價格變得平易近人,就更容易刺激更多投資人的購買意願,同時也能增加股票的流動性。

舉例來說,蘋果(股票代號:AAPL)在2020年8月就進行了一次股票分割,將1股分成4股。在分割之前,蘋果每股股價已漲到500美元,分割之後每股股價只剩120多美元,相對便宜許多。

提升股票流動性

而也有一種狀況下公司會有意願執行股票分割作業,就是公司股票流動性太差,成交量太低,吸引不到投資人的目光。

為了達到提升股票流動性的目的,在不影響原本持有股票的股東們的權益下,進行股票分割增加流動性,對公司來說也算是一件好事。

在台灣,股票分割的方式是以「股票面額變更」的方式進行。通常每檔股票的股票面額為10元,假設B公司流通在外的股數為5萬股,若B公司將每股面額由10元變更為1元,則流通在外的股數將變成50萬股。

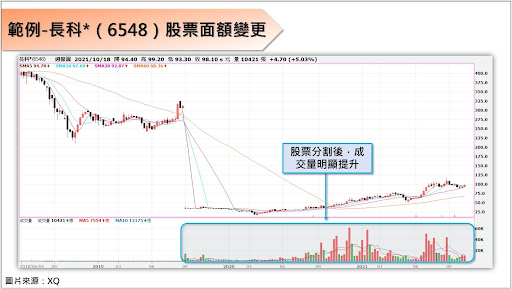

舉例來說,導線架廠長科*(6548)股票為了增加股票流通性,於2019年進行股票面額變更,成為台股首家將股票面額由每股10元變更為1元的公司。

新掛牌之後,每日交易量有著顯著的提升,達到增加流動性的目的。

- Advertisement -

以期被納入指數

許多主要股票指數編制機構會規定成分股的股價不得過高,以確保指數能夠反映廣泛的投資人參與情況。如果一隻股票的股價過高,可能會被排除在這些指數之外。因此,公司通過股票分割來降低股價,使股票有機會被納入指數。

打個比方,道瓊工業指數是美國的3大指數之一。有別於其他指數,道瓊指數是價格加權指數,比起市值大小,股價變動對指數的重要性遠勝於漲幅。指數中股價越高的股票權重越高。擧個例子:A公司股票100美元,比B公司股價10美元的權重高10倍。

延伸閲讀:

蘋果在2014年6月進行7比1的大規模股票分割之前,其股價已經攀升至每股700美元左右的高位。這個價位明顯高於大多數指數成分股的合理範圍,並超出了道瓊工業平均指數對成分股股價的限制。因此,在分割前蘋果基本被排除在這一主要指數之外。

2014年6月份的分割使蘋果股價降至100美元左右的水平後,終於在2015年3月獲批加入道瓊工業指數,成為該指數有史以來市值最大的成分股。此舉吸引了大量跟蹤該指數的被動型基金資金湧入蘋果股票。

股票分割的類型

股票分割的類型常見的有2:1、3:1、4:1分割。

- 2:1分割:原有1股,經過分割後,持有股數變成2股。

- 3:1分割:原有1股,經過分割後,持有股數變成3股。

- 4:1分割:原有1股,經過分割後,持有股數變成4股。

股票分割就像是把一張100元鈔票換成2枚50元或10枚10元硬幣,分割後總價值不會改變,股東的權益也不會變。

舉例來說,股票進行3:1分割,若投資人在股票分割之前持有100股,且每一股股價為90元。經過分割後,投資人持股會變成300股,但每股股價變成30元。

股票分割和反向股票分割有什麼不同?

股票分割是將股票進行拆分,分割後會增加股票流通的數量及降低股價,同時總體的價值也保持不變。

那麼與股票分割相反的反向分割(Reverse Split)又是什麼?

如果了解股票分割的運作模式,那麼應該不難理解反向分割運作的方式。

反向分割(Reverse Split),指的是將股票進行合併,降低流通在市場上的股票數量,而提升股票價格,同時總體的價值也維持不變。

舉例來說,投資人手中持有A公司股票100股,如今A公司進行反向股票分割,以1:2的方式進行分割後,投資人手中的持股將由100股變成50股。

若反向分割之前股價為50元,那麼在分割之後,股價將會變成100元,分割後價值維持不變。

股票拆分會產生什麼影響?

股票分割的主要目的在於讓股票價格降低,因為多數高價股有流動性的問題,間接就會影響公司的估值,所以藉由股票分割,降低投資門檻,就能吸引更多投資人參與投資。

過去至今許多知名的公司都有過股票分割的紀錄,例如特斯拉(TSLA)、亞馬遜(AMZN)、蘋果(AAPL)等。這些公司看好未來發展前景,雖然股價因為股票分割後降低,但由於公司成長動能強,反而吸引更多投資人加入,長期來看股價仍持續處於成長狀態。

股票分割後股價一定會漲嗎?

長期而言,股價是否能夠持續成長,取決於企業本身的基本面及未來發展。通常企業執行股票分割,多數會被視為是公司前景可期待的訊號。

因此在股票分割後,會刺激市場的交易熱度,股票流動性增加,短時間內股價就容易上漲。

不過,若是投資人想操作這類的股票,仍須先了解企業本質,是否有投資的價值。如果該企業基本面不佳,未來仍沒有轉機題材能替企業帶來獲利,就要留意股價的波動可能只是短暫受消息面的影響所致。

推薦閱讀:股票分析4大面向:基本面、技術面、籌碼面及消息面

股票分割優缺點

股票分割的優點及缺點,從3個角度來探討,分別是企業、持有股票的股東及尚未進場的股東。

企業

對企業來說進行股票分割會使股票流動性提升,帶來正面的效果,也因為流動性增加參與者變多,短期可能使股價上漲。

不過,長期而言仍要以公司基本面作為基礎,假如公司基本面在股票分割前就已經出現狀況,就要小心股票分割後的上漲很有可能只是短暫的,長期下來股價還是會回歸企業本身的價值。

持有股票的股東

對原本就持有股票的股東來說,股票分割前,可能因股票流動較性差而使股價波動程度不活躍。但在股票分割後,就能增加市場的流動性,在價差操作上更有獲利的空間。

不過由於股數增加,參與的投資人也會增加,若籌碼因此變得凌亂,也會替股價增加波動性及風險。

尚未持有股票的股東

對尚未持有股票的股東來說,股票分割最大的好處就是「投資門檻降低」,使原先因為股價昂貴而遲遲沒有進場的投資人有機會能夠參與交易。

美股拆股 例子

Google 股票分割 | GOOG 拆股

谷歌母公司Alphabet(前身為 Google Inc.)自1994年上市以來,進行過多次股票分割。

谷歌在2004年8月19日首次公開募股時的發行價為85美元。隨後由於業務迅速增長,股價逐年攀升,到2014年2月時已經突破600美元大關,出現了過於昂貴的現象。為此,谷歌在2014年4月2日進行了歷史上第一次2比1的股票分割,將每股價格降至約300美元的水平,以增加普通投資者的可及性。

這次分割後不到半年,谷歌股價又飆升至750美元以上。為避免股價過高影響公司股權價值,2015年7月17日谷歌再次進行1比4的大規模分割,將股價重新拉低至約200美元。

值得一提的是,2015年的分割同時也推出了谷歌的全新上市結構,將原有的Google Inc.改組為母公司Alphabet,新的上市公司股票代碼變更為 GOOG 和 GOOGL,主要旗下部門谷歌公司則成為Alphabet的全資子公司。

延伸閲讀:

最後,在2022年7月15日,Alphabet 再次宣布將進行1比20的大比例股票分割,是谷歌有史以來分割比例最大的一次。此舉使每股谷歌股票的參考價格下降至大約120美元,旨在吸引更多普通投資者持有公司股票,從而提高股價的吸引力和流動性。

Amazon 拆股

亞馬遜公司也經歷過多次股票分割,以維持合理的股價區間,提高股權吸引力和流動性。

亞馬遜在1997年5月上市時的發行價僅為18美元。但隨著電商業務的快速發展,其股價不斷飆升,在1998年9月2日進行了第一次3比1的股票分割。分割前股價高達51美元,分割後降至17美元。

隨後幾年亞馬遜持續高速增長,到1999年1月5日再次進行了2比1的股票分割,當時分割前股價為89美元,分割後降至44.5美元。這一時期互聯網泡沫膨脹,亞馬遜適時控制股價在合理區間。

2005年至2017年間,亞馬遜經歷了長達12年的分割真空期,直至2023年6月6日宣布將實施歷史上最大規模的20比1股票分割。分割前亞馬遜股價曾高達3675美元,已遠超普通投資者可承受範圍。分割後股價下降至約183美元左右的區間。

- Advertisement -

這是亞馬遜上市26年來第四次,也是最大規模的一次分割,同時也被認為是亞馬遜考慮被納入指數的一個舉措。

TSLA 拆股

特斯拉是全球電動車的巨頭,股票漲勢非常驚人。

延伸閲讀:

特斯拉在2010年6月上市時的發行價僅為17美元,但隨後幾年裡公司發展迅速,產品和技術獲得廣泛認可,股價節節上升。到2020年8月31日,特斯拉股價已攀升至約2200美元的高位,遠超普通投資者可承受範圍。

為此,特斯拉在當日宣布進行1比5的大規模股票分割。分割後股價下降至約460美元,雖然仍算較高,但已進入一個更具吸引力和流動性的區間。這是特斯拉自上市以來首次實施股票分割。3個多月後的2020年12月,特斯拉就正式被納入了標普500指數。

延伸閲讀:

在分割帶來的利好效應下,特斯拉股價中短期內又經歷了一波瘋漲,到2022年11月曾攀升至近400美元的新高。為繼續維持合理的股價區間,特斯拉公司於2022年8月宣布將再次進行3比1的股票分割。這是其第二次大規模分割,分割後股價降至約135美元。

Apple 股票分割

蘋果截至目前一共已經進行了5次拆股。

第一次是在1987年6月16日進行的2比1分割。當時蘋果的股價在分割前為39美元,分割後下降至19.5美元。

第二次分割是在2000年6月21日,同樣是2比1,將當時約57美元的股價降至28.5美元。這使得蘋果股票在觸底反彈的關鍵時期更具吸引力。

2005年2月28日,蘋果第三度採取2比1的分割方式,將88美元的股價降至44美元左右,為未來的產品熱賣做好了投資者基礎準備。

最重要的一次是在2014年6月9日進行的7比1大規模分割。分割前蘋果股價高達近700美元,顯然已經超出合理區間。通過7比1的大比例分割,股價重新降至適中的約100美元水平。這被外界解讀為是為了滿足道瓊指數的編制標準,結果蘋果於2015年3月順利加入該指數。

最近一次是在2020年8月31日的4比1分割,將當時約500美元的高股價降至120美元附近,以維持合理定價區間。

你也可以參考下面這隻影片,瞭解更多股票分割的詳情。

總結

股票分割的目的在於增加股票流動性及降低股票價格,同時也能降低投資的門檻,吸引更多投資人參與投資,雖然分割後有機會刺激股價的短期行情,不過長期而言仍要回歸公司基本面,對於原本基本面就有問題的公司,仍要留意該公司未來的發展。

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係 Spark Spark Finance 團隊或咨詢你的理財規劃師,以取得專業的建議。