對新手來說,初入股市以指數股票型基金(ETFs)作為第一檔投資標的是挺明智的選擇。投資一檔指數股票型基金等於一次投資多家企業,兼具分散風險與被動投資的特點。目前美國市場逾2,000檔指數股票型基金,有追蹤大盤指數的大盤型 ETFs(如 IVV)、由經理人管理的 ETFs(如 ARK 系列 ETFs)、投資比特幣期貨的 ETFs(如 BITO),如何從中篩選合適的指數股票型基金真的考倒不少人。

當中最知名的三檔指數股票型基金包括了追蹤標普500指數的 SPY 和 VOO,以及追蹤納斯達克100指數的 QQQ。本文將介紹 SPY、VOO 和 QQQ 三檔美股大盤型 ETF 並進行差異比較,和你分析哪檔美股 ETF 更適合你。

SPY、VOO、QQQ介紹

SPY

| ETF 名稱 | SPDR S&P 500 ETF Trust |

| 交易所代碼 | SPY |

| 發行商 | SPDR |

| 發行時間 | 1993年1月22日 |

| 追蹤指數 | 標普500指數 S&P 500 Index |

| 類別 | Equity: U.S. – Large Cap |

| 資產規模 | 4182.5億美元(截至2022年4月10日) |

| 管理費 | 0.09% |

| 持股數量 | 502 |

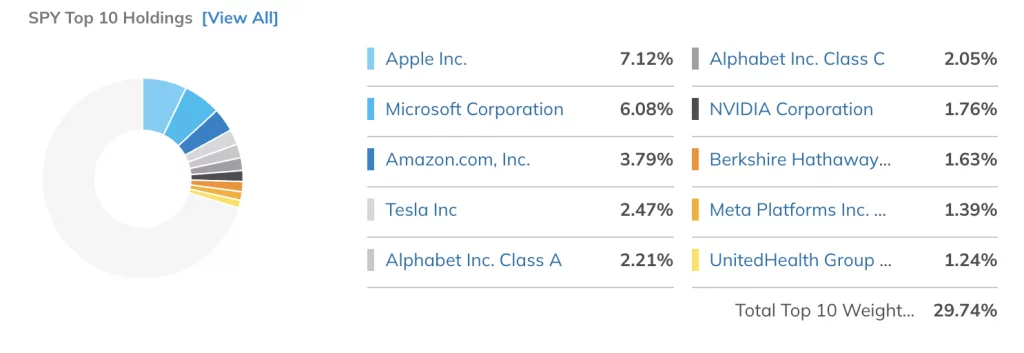

| 前10大持股佔比 | 29.74% |

| 年初至今表現 | -6.31% |

| 52週漲跌幅 | 404.00美元~479.98美元 |

SPDR S&P 500 ETF Trust(SPY)是全球歷史最悠久與規模最大的指數股票型基金之一,同時也是新手接觸 ETF 投資首選的基金之一。

SPY 成立於1993年,由美國道富集團 SPDR 公司所發行,追蹤標普500指數,持股組合多是美國市值大的藍籌股公司,分佈在科技、醫療保健、週期性消費品、金融等產業。

前十大成分股占比達29.74%,包括蘋果(AAPL)、微軟(MSFT)、亞馬遜(AMZN)、特斯拉(TSLA)、谷歌Class A(GOOGL)、谷歌 Class C(GOOG)、英偉達(NVDA)、Berkshire Hathaway Class B(BRK-B)、Meta(FB)、UnitedHealth Group(UNH)。

如下圖:

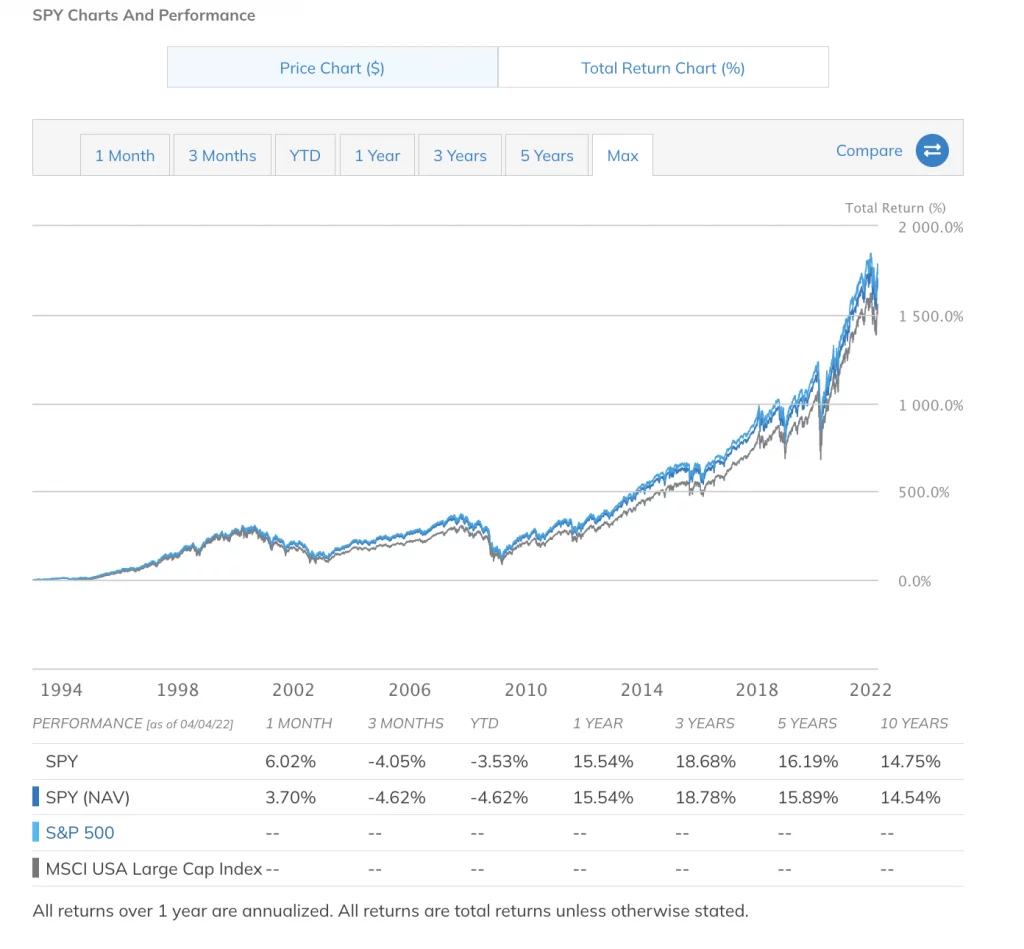

SPY 的優勢是追蹤並複製標普500指數的表現,組合持股超過500家,遍佈多元產業,因而有效分散投資風險,不會因為幾檔個股表現不好而影響整體表現。多年來 SPY 呈現正向收益率曲線,近十年的年化報酬率為14.75%。

VOO

| ETF 名稱 | Vanguard S&P 500 ETF |

| 交易所代碼 | VOO |

| 發行商 | Vanguard |

| 發行時間 | 2010年9月7日 |

| 追蹤指數 | 標普500指數 S&P 500 Index |

| 類別 | Equity: U.S. – Large Cap |

| 資產規模 | 2953.9億美元(截至2022年4月10日) |

| 管理費 | 0.03% |

| 持股數量 | 501 |

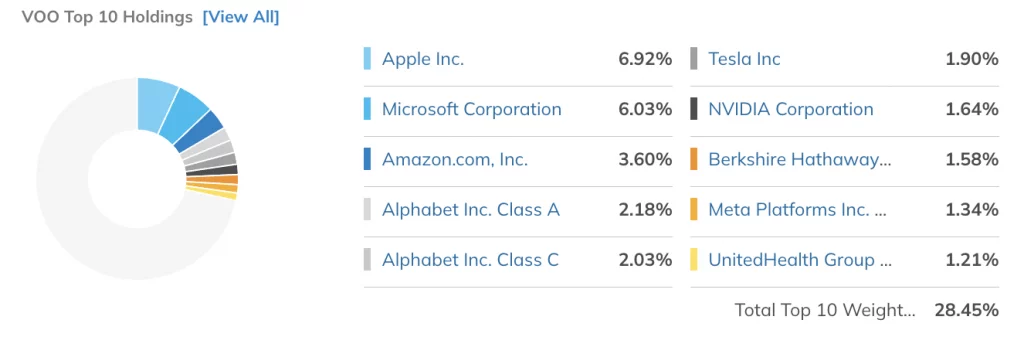

| 前10大持股佔比 | 28.45% |

| 年初至今表現 | -6.31% |

| 52週漲跌幅 | 372.13美元~441.26美元 |

Vanguard S&P 500 ETF(VOO)和 SPY一样追蹤標普500指數(S&P 500),標普500指數囊括了美國500家市值最大的上市公司,從標普500指數變化可看出美國市場的經濟表現。

VOO 成立於2010年,由美國先鋒集團 Vanguard 所發行,年資較 SPY 小(1993年)。前10成分股占比達28.45%,幾乎都是美國的大型企業,包括蘋果(AAPL)、微軟(MSFT)、亞馬遜(AMZN)、谷歌Class A(GOOGL)、谷歌 Class C(GOOG)、特斯拉(TSLA)、英偉達(NVDA)、Berkshire Hathaway Class B(BRK-B)、Meta(FB)、UnitedHealth Group(UNH)。值得注意的是,科技產業在 VOO 佔了27%,因此科技產業的漲跌多少會影響 VOO 表現。

如下圖:

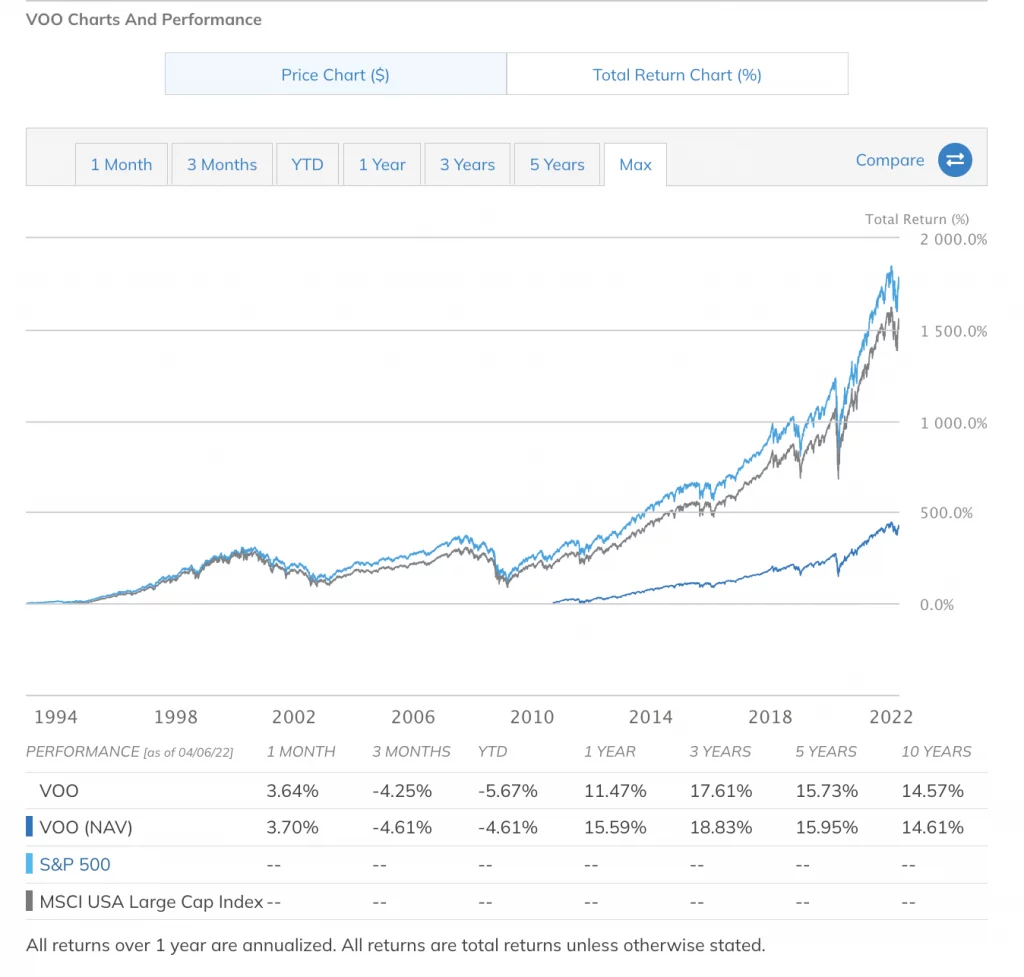

雖然 VOO 是2010年才成立的 ETF,近十年的年化報酬率為14.57%,缺乏長期過往表現紀錄(track record),不過 VOO 追蹤標普500指數,表現和大市基本相同,而標普500指數自1957年推出至今保持10%平均年化報酬率,長遠來說 VOO 的回酬表現是值得期待的。

延伸閱讀:

QQQ

| ETF 名稱 | Invesco QQQ Trust |

| 交易所代碼 | QQQ |

| 發行商 | Invesco |

| 發行時間 | 1999年3月10日 |

| 追蹤指數 | 納斯達克100指數 NASDAQ-100 Index |

| 類別 | Equity: U.S. – Large Cap |

| 資產規模 | 2000.4億美元(截至2022年4月10日) |

| 管理費 | 0.20% |

| 持股數量 | 103 |

| 前10大持股佔比 | 53.37% |

| 年初至今表現 | -13.08% |

| 52週漲跌幅 | 316.00美元~408.71美元 |

Invesco QQQ Trust(QQQ)是重倉美國科技股的 ETF,成立於1999年,由美國景順投信公司 Invesco PowerShares 所發行。

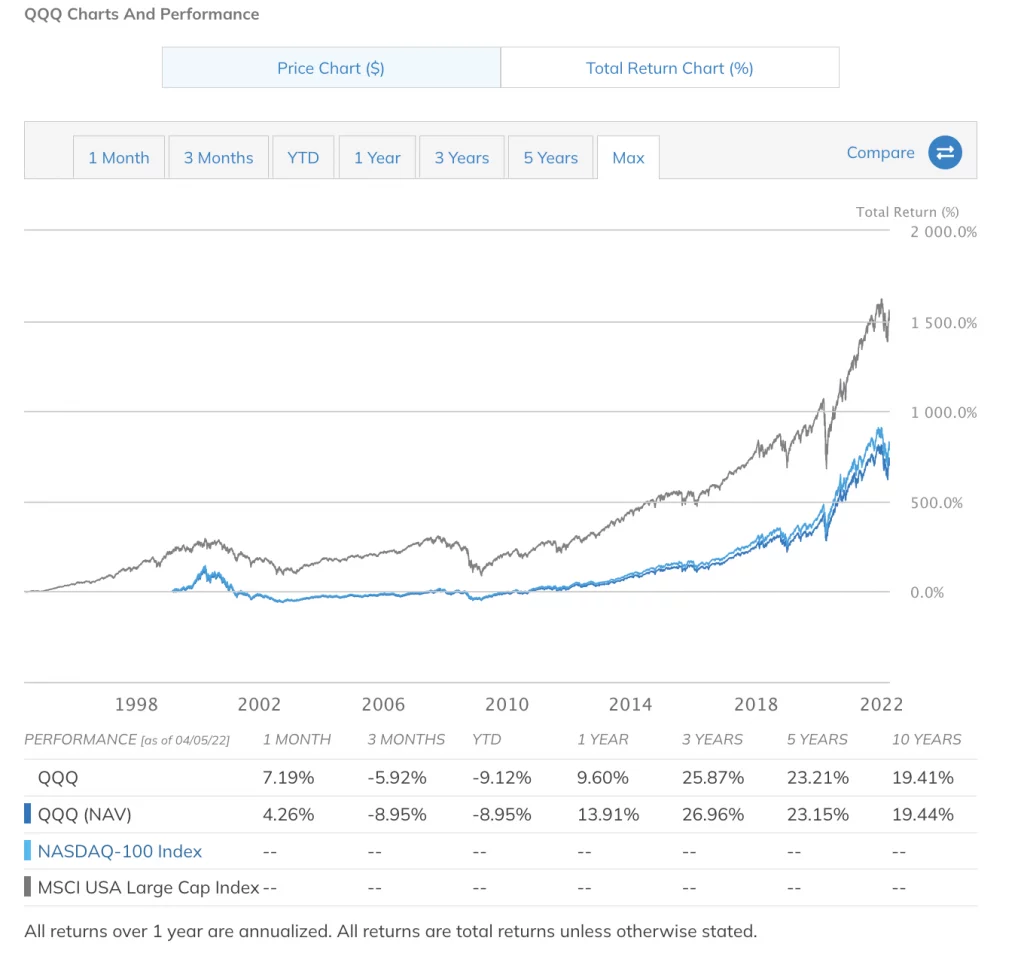

QQQ 追蹤納斯達克100指數,納斯達克100指數集中了納斯達克交易所上市的100家最大公司,主要成分股多為科技產業,因此納斯達克100指數成為美國科技股的風向標,而追蹤納斯達克100指數的 QQQ 便會隨著指數的漲跌波動。近期美聯儲升息、不少科技股財報暴雷(如 Netflix、Meta)影響下,美股上沖下洗,波動劇烈,QQQ 從最高點408.71美元一度下滑至316美元,最新報342美元左右。

前十大成分股占比達53.37%,持股過半數是科技股,包括蘋果(AAPL)、微軟(MSFT)、亞馬遜(AMZN)、特斯拉(TSLA)、谷歌Class C(GOOGL)、英偉達(NVDA)、谷歌 Class A(GOOG)、Meta(FB)、Costco Wholesale(COST)、博通公司(AVGO)。最大持股為蘋果,佔比12.57%,比重偏高。

如下圖:

延伸閱讀:

QQQ 的優勢是歷史最悠久的 ETF 之一,擁有良好的表現紀錄,自1999年推出至今,近十年平均年化報酬率達到19.41%左右,長期投資的回報可觀。缺點是 QQQ 持股組合過於集中,在103檔個股中,有過半是科技產業股,容易受高波動性的科技股影響,風險相對 SPY、VOO 而言更高,適合承受能力較高的投資者。

SPY、VOO、QQQ快速整理

| SPY | VOO | QQQ | |

| 追蹤指數 | S&P 500 Index | S&P 500 Index | NASDAQ-100 Index |

| 管理費 | 0.09% | 0.03% | 0.20% |

| 資產規模 | 4182.5億美元 | 2953.9億美元 | 2000.4億美元 |

| 持股數量 | 502 | 501 | 103 |

| 前10大持股佔比 | 29.74% | 28.45% | 53.37% |

SPY、VOO、QQQ差異比較

前10大持倉組合比較

SPY、VOO 這兩檔 ETF 追蹤標普500指數,持股組合一致,投資比例也相差無幾;QQQ 則追蹤納斯達克100指數,因此持倉組合和前兩檔 ETF 有所不同。

| 成分股 | SPY 投資比例 | VOO 投資比例 | QQQ 投資比例 |

| Apple Inc. | 7.12% | 6.92% | 12.57% |

| Microsoft Corporation | 6.08% | 6.03% | 10.07% |

| Amazon.com Inc. | 3.79% | 3.60% | 7.24% |

| Tesla Inc | 2.47% | 1.90% | 4.85% |

| Alphabet Inc. Class A | 2.21% | 2.18% | 3.68% |

| Alphabet Inc. Class C | 2.05% | 2.03% | 3.88% |

| NVIDIA Corporation | 1.76% | 1.64% | 3.85% |

| Berkshire Hathaway Inc. Class B | 1.63% | 1.58% | – |

| Meta Platforms Inc. Class A | 1.39% | 1.34% | 3.46% |

| UnitedHealth Group | 1.24% | 1.21% | – |

| Costco Wholesale | – | – | 1.93% |

| Broadcom Inc | – | – | 1.83% |

比較之下,SPY、VOO 的持股數量是 QQQ 的五倍(502 vs 501 vs 103),在前十大持股的比重 QQQ 是 SPY 和 VOO 的兩倍。舉個例子,當你以100美元買入 QQQ 時,等於有12.57美元投資在蘋果(AAPL),而這幾乎是投資 VOO 的兩倍(只有6.92美元投資在蘋果)。

由於 QQQ 持股總數量較少,重倉在蘋果(AAPL)、微軟(MSFT),且持股過度集中在前十大個股中(53.37%),使得每檔個股對 QQQ 總價值頗有影響。

績效表現

由於 SPY、VOO 追蹤標普500指數,投資組合差異不大,因此從2011年至今的投資報酬表現近乎一致。從上圖可以看出近5年 SPY 和 VOO 的績效走勢是高度重合的。而 QQQ 追蹤以科技股為主的納斯達克100指數,這十年美國股市多頭上漲的公司幾乎都是大型科技股,取得驚人的股價成長,因此 QQQ 的表現完勝 SPY 和 VOO。

- Advertisement -

推薦閱讀:

資產規模

在挑選合適的 ETF 標的時,我們會傾向選擇資產規模較大的 ETF,以降低 ETF 下市風險。在這三檔 ETF 中,SPY 擁有較大的的資產規模,達到4182.5億美元,VOO 和 QQQ 的資產規模分別是2953.9億美元和2000.4億美元。(截至2022年4月10日數據)

管理費

SPY、VOO、QQQ 都屬於被動式基金, 被動式追蹤股票市場某一指數的表現,並由專業經理人進行管理,因此須支付管理費。比較之下,VOO 管理費用是三檔 ETF 中最低的,只有0.03%;SPY 管理費用為0.09%;QQQ 管理費用則是最高的,為0.20%。在績效表現相同的 SPY 和 VOO,一般都會優先選擇管理費用較低的 VOO。

SPY、VOO、QQQ怎麼選擇?

比較之下,SPY、VOO、QQQ 哪檔 ETF 才是更好的投資?

SPY、VOO 和 QQQ 都是市值加權法 ETF(Capitalization-Weighted ETF),前10大持倉組合有80%都是科技股,但 QQQ 的科技股佔比更重。

我們可以看到,過去十年 QQQ 得益於科技股的爆發式成長,投資回酬非常可觀。但隨著標普500指數和納斯達克指數進入修正期,無論是 SPY、VOO 或 QQQ 都有股價修正的現象。QQQ 持有更多的成長股,所以當市場失去信心,成長股大幅回調時,QQQ 也進入下跌狀態。假如未來發生更嚴重事件影響市場風向,那麼 QQQ 有可能表現得比 SPY、VOO 差。

延伸閱讀:

SPY 和 VOO 所追蹤的標普500指數因為廣泛地分散投資,抗市場波動的能力更高;QQQ 會因為個股的表現,漲跌幅度較大。

建議投資者可以評估自身的風險承受度、投資回酬期望值後,再從 SPY、VOO 和 QQQ 挑選最適合自己的 ETF。

推薦閱讀:

SPY、VOO、QQQ怎麼買?

只要持有美股交易戶口即可交易 SPY、VOO 和 QQQ。一般投資者都會使用海外券商,如 TD Ameritrade 德美利證券、Interactive Brokers 盈透證券等等,許多海外券商都有低佣金,甚至是零交易佣金的優惠,可省下不少成本。

不想使用海外券商的,也可以透過國內投行、券商以複委託形式交易,注意佣金收費會比較高。

以下是常見的海外證券商:

- TD Ameritrade 德美利證券

- Interactive Brokers 盈透證券

- Firstrade 第一證券

- moomoo 富途證券(新加坡)

- Longbridge 長橋證券

- Tiger Broker 老虎證券

推薦閱讀:

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係 Spark Spark Finance 團隊或咨詢你的理財規劃師,以取得專業的建議。