你知道嗎?全球有一個金融組織,正在無時無刻監控全球的經濟發展,在必要時會伸手支(干)援(涉)國家的金融政策。這個組織曾拯救過許多陷入金融危機的國家,它就叫國際貨幣基金組織(IMF)。

許多人或許有聽過這個組織,但不曉得它的真實角色究竟是什麼,因此本文將要來介紹 IMF 的定義、由來與發展、組織功能、主要成就、與世界銀行的區別,並針對它提供的經濟預測來思考它到底準不準確,最後再來探討它的存在必要性,有興趣的讀者就趕快看下去吧!

IMF(國際貨幣基金組織)是什麼?

IMF(Iinternational Monetary Fund,國際貨幣基金組織)是一個能促進全球經濟成長,確保全球金融穩定,並鼓勵國際之間展開貿易和減少貧困的組織。

IMF 成立於 1945 年 12 月 27 日,總部位於美國華盛頓,與世界銀行齊名為「世界兩大金融機構」。

IMF 組織旗下擁有 190 個成員國,其中包括美國、日本、中國、德國、法國、英國、義大利、馬來西亞、沙烏地阿拉伯、澳洲、韓國、俄羅斯、印尼等國。想要成為成員國,基本上要先得到其他大部分現有成員國的同意才行。

IMF成員國的投票權都不同?

每當 IMF 要推動計畫時,成員國都需要投票表決,而每個國家的投票權也不盡相同,理論上投票權會根據「配額 SDRs」的大小來劃分,SDRs 越大的成員國所擁有的投票權也越大。

(注:SDRs 是 IMF 獨創的一種資產儲備及記帳單位,可以供成員國平衡收支,也可以作為分配給成員國使用資金的一個權力。)

下表是依據投票權大小排序的前 10 大成員國(截至 2023/12):

| 成員國 | 配額(百萬 SDRs) | 投票權 |

| 美國 | 82,994.2 | 16.50% |

| 日本 | 30,820.5 | 6.14% |

| 中國 | 30,482.9 | 6.08% |

| 德國 | 26,634.4 | 5.31% |

| 英國 | 20,155.1 | 4.03% |

| 法國 | 20,155.1 | 4.03% |

| 義大利 | 15,070 | 3.02% |

| 印度 | 13,114.4 | 2.63% |

| 俄羅斯 | 12,903.7 | 2.59% |

| 巴西 | 11,042 | 2.22% |

值得注意的是,美國的投票權佔了所有成員國的 16.50%,第二名的日本才佔 6.14%,也就是説,美國在 IMF 的地位很高,往往擁有左右 IMF 計畫「是否能實行」的決定權。

如果 IMF 有重大金融改革需要推動,而若美國持反對意見,基本上就無法通過。

IMF的資金來源

IMF 的資金是從哪來的呢?基本上 IMF 都是從成員國的配額獲取資金的,而資金的貢獻大小,則是由該成員國的經濟規模決定的,如果經濟規模大,那成員國就要貢獻更多資金給 IMF,譬如美國是世界上最大的經濟體,因此 IMF 的資金貢獻也是最大的,也順理成章擁有最高的投票權。

那 IMF 是如何分配成員國配額的呢?IMF 至少每五年會進行一次配額審查,來決定是否要增加資金,以及要怎麼分配成員國的配額。如果 IMF 確定要增加或調整資金,首先要得到 85% 以上的成員國同意才行。而 IMF 會根據成員國的國家經濟來決定配額的多寡,而若成員國想提升在 IMF 的地位,也能自行調整配額。

IMF的由來與發展

IMF(國際貨幣基金組織)成立於 1945 年,而這個概念是在 1944 年 7 月,在美國的布萊頓森林的一場會議中,被當時美國副財政部長哈里·迪克特·懷特提出,過陣子各國就在會議上達成共識,於隔年成立國際貨幣基金組織。

爾後 IMF 致力於解決國際上金融危機,監督國際間的經濟動向,提供援助等等,成立至今已經處理了大大小小的事件,但不是每一件事都那麼光鮮亮麗,偶有出現一些處理不好的事件,在接下來的幾段會再仔細說明。

推薦閱讀:

國際貨幣基金組織(IMF)有什麼功能?

國際貨幣基金組織(IMF)基本上要履行三個職責:監督經濟走向、提供技術支援、提供財務協助(借款),以下再仔細說明:

1. 監督經濟走向

IMF 收集了大量有關於各國經濟、國際貿易、全球經濟的數據。,透過研究這些數據,IMF 會再定期提供國家及全球整體經濟的預測,這些預測會被整理在「World Economic Outlook」中,讓所有人都可以了解 IMF 對全球經濟走向的看法。

此外,IMF 還會對成員國提出財務政策建議,這個行為就叫「監督」,IMF 會識別風險並提出恰當的改善建議,力求國家經濟會成長,促進金融穩定。

舉一個最近的例子,2023 年 10 月 IMF 發布了一項對亞太地區分析的《地區經濟展望》,內容提到亞太地區在 2023 年仍是全球經濟成長的關鍵地區,主要分為三個章節:

- 展望:經濟成長和降通膨會面臨的挑戰

- 亞太近期面對的通貨膨脹情況

- 中國的趨勢成長將如何影響其他亞洲地區

為何 IMF 要做「監督」這件事呢?因為考量到要維持全球經濟穩定的情況下,一個國家的問題或政策可能會影響其他國家的利益,而 IMF 的成員國可說是囊括全世界,所以 IMF 是有能力影響各國與各國之間的經濟走向的,為了避免經濟問題發生,IMF 就要適時介入來監督某個國家的財務政策。

延伸閱讀:

2. 提供技術支援

除了提供財務政策上的建議,IMF 還能向成員國提供技術以及培訓上的支援,而且這些支援還是「客製化」的,IMF 會對各國量身定制出支援方案,包括數據收集及分析,幫助成員國有能力做出財政決策,從而建立有規模的經濟制度,促進經濟穩定,以及發展實現長期的目標。

- Advertisement -

這些決策包括:

- 編列稅收制度

- 制定預算

- 做好基礎公共設施

- 改善貨幣及匯率政策

- 提高宏觀經濟分析的能力

- 建立法律框架

- 提高數據收集能力

- 實行包容性政策,解決不平等問題等等

3. 提供財務協助(借款)

IMF 還會提供資金(實際上是借款)給一些正在處於經濟困難的國家,來預防更嚴重的經濟危機(這些資金的來源就是成員國的配額支出)。

如果 IMF 沒有及時提供資金援助,成員國的經濟可能會更加嚴峻,政府支出就會被壓縮,進口下降,經濟活動整體下滑,也會連帶影響到全球經濟,所以 IMF 才會需要在適當的時機提供適當的金援。

套一句 IMF 官方的解釋,IMF 貸款的目的是要讓成員國獲得一點「喘息空間」,讓成員國能夠有效的調整政策,來為經濟增長奠定基礎。

最近的一次借款發生在 2023 年 12 月,IMF 提供斯里蘭卡約 3.37 億美元,來幫助該國經濟重組及改革,並期望到 2028 年為止 GDP 會持續改善。

IMF的主要成就

IMF 成立至今,已經解決了國際上大大小小的經濟災難,這邊列舉兩個 IMF 的成就,讓讀者更了解 IMF 的實際作用:

1. 韓國

雖然當下解決了韓國的經濟困難,但後續韓國人民出現了一些批評聲浪,反對 IMF 的干涉,下一段會在提到。

2. 巴西

2002 年中旬,巴西正在進行一場總統選舉,由於擔心選舉後可能會發生一些經濟變化,當時最擔心的就是大量資金會外流,讓巴西正處在危機邊緣,而 IMF 這時提供了將近 300 億美元的金援,來幫助巴西度過難關,以穩定金融市場。

推薦閱讀:

IMF的批評聲浪

雖然 IMF 的立意良善,也確實有解決許多國際上的金融糾紛,但是 IMF 並不是全能,過往至今有許多批評的聲浪,而其中最被人詬病的就是「IMF 會介入國家政策,影響當地人民的生活」,譬如上述距離的韓國就是其中之一,以下會仔細說明:

1. 韓國

韓國雖然獲得了 IMF 的 600 億美元紓困金,但同時也面對許多「不公平」的條件,譬如允許外國人可持有 50% 以上的韓企股份、允許外國人收購韓企(包括惡意收購)、取消終身聘雇制。這些要求實際上讓韓國人民的生活和企業的發展更加艱鉅。

你知道嗎?當時韓國人民還受不了,於是自主發起了一場「獻金運動」,希望能趕快還清貸款,全韓有 ¼ 人口自掏腰包來「救國」,總共貢獻了約 22 億美元,有趣的是,國際上其實對這項運動所帶來的價值表示讚賞。

韓國後來在 2000 年底還清 IMF 的貸款,隔年 8 月 IMF 也結束干涉韓國政治,正式退場。

2. 阿根廷

阿根廷曾因採用 IMF 的建議,被 IMF 譽為模範國家,但在 2001 年阿根廷出現災難性金融危機。

不少人認為阿根廷出現金融危機,就是因為 IMF 建議阿根廷「要緊縮財政預算,以及私有化重要資源開發項目」,導致阿根廷的基礎建設、福利和教育制度不完善才引發危機,而且此事件讓南美洲國家更加不信任 IMF,甚至指責 IMF 該為南美洲的經濟問題負責。

世界銀行和國際貨幣基金組織的差別

很多人會搞混 IMF 和世界銀行這兩個組織,以為它們是同一個機構,但他們其實是屬性相似的 2 大機構,有相似之處也有不同之處,這邊就一一娓娓道來。

以目標來說,這兩個組織是一樣的,它們致力於提高全球(尤其是成員國)的生活水平,但它們達成這個目的的方式和邏輯不一樣。

國際貨幣基金組織(IMF)比較像是會計師的角色,會紀錄成員國的財務數據,並從這些數據推算出經濟走向,制定經濟政策,目的是要維持全球整體的金融秩序;

世界銀行則如其名更像是銀行的角色,會長期貸款給開發中國家及落後國家運用,提供他們資金來發展經濟,也藉此來消除貧困。

有趣的是,IMF 跟世界銀行一樣都會提供資金,那他們到底差在哪裡?其實 IMF 所提供的資金都可以想像成「緊急救難金」,當某個國家發生經濟災難需要急救,IMF 才會評估是否要提供這筆資金;反觀世界銀行提供的資金屬於「長期融資」,提供資金的目的不是要拯救經濟,而是建立在經濟穩定的前提下,把這筆資金借給成員國來提升經濟表現。

以下簡單用表格來整理:

| IMF | 世界銀行 | |

| 工作內容 | 紀錄、監督、提供技術支援、提供援助資金 | 借貸、收款,就是銀行在做的事 |

| 目標 | 維持整體金融秩序 | 協助成員國提升經濟;解決貧困 |

| 資金借貸的原則 | 能拯救成員國脫離經濟困境 | 能幫助成員國發展經濟 |

IMF的經濟預測(世界經濟展望)是什麼?

IMF 每年會固定發布 2 次全球的經濟預測,主要會分析近期和中期全球的經濟發展趨勢,內容會對世界經濟進行概述和更詳細的解析,也會探討工業國家、發展中國家、市場轉型經濟體以及市場正迫切感興趣的議題。

最新的一次經濟預測是在 2023 年 10 月發布的 World Economic Outlook,標題寫著「全球經濟復甦依然緩慢,地區性的差異化日趨擴大,政策失誤的空間很小。而報告分為三大章節:

- 全球經濟前景與政策

- 通貨膨脹和貨幣政策

- 大宗商品目前遇到的風險

有興趣的讀者可以點這裡閱讀喔!

IMF 的經濟預測是否準確?

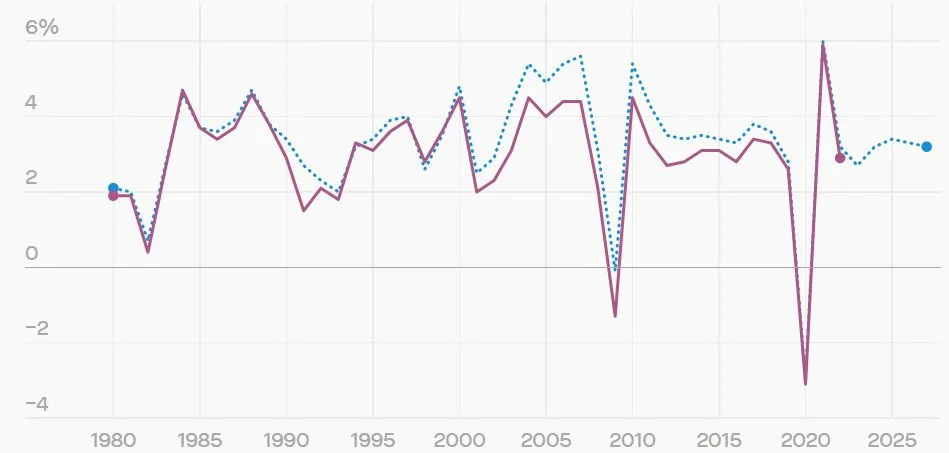

那 IMF 預測的全球經濟成長率對比實際經濟成長率,到底準不準確呢?根據國外財經媒體 Quartz 的說法,IMF 在大部分情況下相當準確,預測值與實際值只相差不到 1%,但是在經濟衰退發生前夕及衰退期間則表現不準,誤差值超過 1%。

下圖是 IMF 的成長率預估值與實際成長率的表現:

- 紅色實線:實際成長率

- 藍色虛線:IMF 預估成長率

以 1980 至 2021 年的數據來看,可以發現在 1990 年代初期和 2000 年代時期,IMF 預估的成長表現明顯脫離實際的成長率,且是高於實際表現的,這側面代表 IMF 可能會高估成長表現。

但在新冠疫情前幾年的預測當中,IMF 的預測則與實際成長表現相去不遠。而以這 40 年間的數據來看,IMF 預估的成長趨勢與實際成長趨勢呈正相關。

所以綜上觀察,IMF 預估的成長率或許有些許落差,尤其在新冠疫情之前的經濟衰退中比較明顯,但是 IMF 預估的成長趨勢至少是絕對準確的,所以投資人還是可以將 IMF 的預測值當作草考未來整體宏觀經濟的一項指標。

IMF真的有存在的必要性?

IMF 成立至今功績無數,但也飽受批評,國際間時不時就會傳出 IMF 是否有存在價值的新聞,關於這個存在必要性的爭議實在太多,很難一言以蔽之的説有或沒有。

但可以肯定的是,IMF 之所以存在絕對有它的意義在,客觀來說,如果沒有 IMF 這樣的組織,當某國發生經濟災難卻無從獲得財務支援,最糟的情況就是國家破產,導致人民生活更困苦,還遭到其他大國的剝削,就會導致「大國恆強,小國消失」的局面。

但 IMF 有一些像美國這樣的高投票權國家,會左右全球財務的走向,藉由它們在組織內的地位,也會影響其他成員國的利益,譬如對成員國提出不合理的要求,甚至干預他國的政策,韓國就是一個經典的例子,韓國雖然得到了 IMF 的支援,能夠解決燃眉之急,卻遭受到外資的入侵,導致人民的生活「並沒有比較輕鬆」,但要說這是 IMF 的錯嗎,其實很難立馬下定論。

所以 IMF 是否有其存在的必要性,若端看最終目標和想解決的問題,會發現是立意良善的,但中間的處理過程可能還有些爭議之處,所以要改善的部分是過程,才會更加鞏固 IMF 存在的必要性。

總結

總結來說,IMF 是一個能促進全球金融穩定的組織,內部成員國就高達 190 個,足以影響全世界,而組織內部的資金來源就是成員國的「獻金」,獻金的多寡能決定這個國家在 IMF 中的投票權,其中美國就是當中之首。

IMF 有三大功能:

- 監督整體經濟走向

- 提供成員國技術支援

- 提供財務協助(借貸)

上述三大功能的最終目的就是為了要防止全球經濟衰退,也是 IMF 的成就所在,但在實施支援的過程中,往往因為處理措施不當而遭到一些批評聲浪,所以關於 IMF 是否有存在必要性的討論聲浪從沒熄滅。

至於 IMF 對於未來經濟的預測,其整體預測趨勢與實際成長表現一致,所以也可以當作投資人作為參考未來經濟表現的其中一個指標。

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係 Spark Spark Finance 團隊或咨詢你的理財規劃師,以取得專業的建議。