很多投資者閱讀財經新聞、投行研究報告時,往往會被 EBIT 和 EBITDA 這兩個英文單詞搞得一頭霧水,搞不清楚它們指的是什麼。

其實,EBIT 指的是扣除利息、稅項前利潤(Earnings Before Interest And Taxation)。

EBITDA 則是扣除利息、稅項、折舊、攤銷前利潤(Earnings Before Interest, Taxation, Depreciation and Amortisation)。

這麼長的投資名詞,讓很多投資者感覺很艱澀難懂,認為只有專業會計師才會明白。但只要稍微深入了解,便可以發現它們沒有想象中那麼複雜!

而且,弄清楚這兩個單詞後,也可以進一步了解,公司主要業務的賺錢能力有多強,這是投資者最決定前,不能跳過的一步。

這篇文章會和大家介紹 EBIT 和 EBITDA 的意義、計算公式,以及在使用這兩指標評估企業盈利能力時的注意事項。

什麼是EBIT息稅前利潤?

EBIT 是 Earnings Before Interest And Taxation 的縮寫,從字面直譯是扣除貸款利息(Interest)、需要繳付的稅額(Taxation)前的利潤,簡稱「息稅前利潤」。

一家公司透過主營業務(產品或服務)賺取營業收入(Revenue),減去營業成本(Cost of Goods Sold, COGS)、銷售和行銷費用(Selling and distribution expenses)等支出,得出營運利潤(Operating Profit)。接著,公司利用這筆營運利潤支付債權人,比如銀行貸款利息等財務費用(Finance costs),最後再用剩下的利潤向政府繳交所得稅費用(Income tax expense)。最後剩下的,就是公司普通股東能分配的淨利潤(Net Profit)。

一般上,投資者透過新聞或者是各種看盤軟體查詢的公司淨利潤(Net Profit),都是扣除貸款利息、稅項這兩個項目後的數字。

由於每一家公司的負債水平和需要繳付的稅額不盡相同,假如投資者只關注淨利潤,不將貸款利息、稅項排除在外,很難看見公司依靠主要業務賺錢的能力。

EBIT 排除了貸款利息和需要繳付的稅項,在評估公司的賺錢能力時,便能直觀看到公司依靠主要業務賺錢的能力。

| A公司(元) | B公司(元) | |

| 營業額(Revenue) | 20,000 | 25,000 |

| 成本(Cost) | -10,000 | -10,000 |

| 利息 | 0 | -7,000 |

| 淨利潤 | 10,000 | 8,000 |

舉個例子,A公司的營業額是20,000元;B公司的營業額則是25,000元,比A公司多出5,000元。

兩家公司的成本則相同,都是10,000元。

在減去成本與利息後,A公司的淨利潤為10,000元,B公司則只有8,000元,比A公司少了2,000元。這是因為 A公司不需要繳付貸款利息,B公司則需要支付7,000元利息。賬面上來說,似乎 B公司賺得比 A公司少,盈利表現不及 A公司。

如果把利息開銷排除在外,可以發現 B公司的毛利(Gross Profit :營業額 – 成本)為15,000元,比 A公司的10,000元,多出5,000元。

- Advertisement -

意思是說,B公司依靠主要業務賺錢的能力,其實更勝 A公司一籌!

因此,如果投資者只透過觀察淨利潤來評估公司的盈利能力,很容易誤以為 A公司比 B公司更賺錢,從而導致 A公司的價值被高估,而 B公司的價值則被低估。

通過關注 EBIT 息稅前利潤,也就是公司的營業利潤,才能在不受負債和稅務的影響下,真實反映公司核心業務的盈利能力。

EBIT公式與計算

- EBIT 息稅前利潤 = 净利潤 + 利息 + 稅額

息稅前利潤(EBIT)計算方式是由「淨利潤」、「利息」和「稅額」相加所得到的結果。

詳細一些的 EBIT 計算方式則是將「營業收入」減去「營業成本」和「營業費用」後,再加上「營業外收入(支出)」所得出的結果。

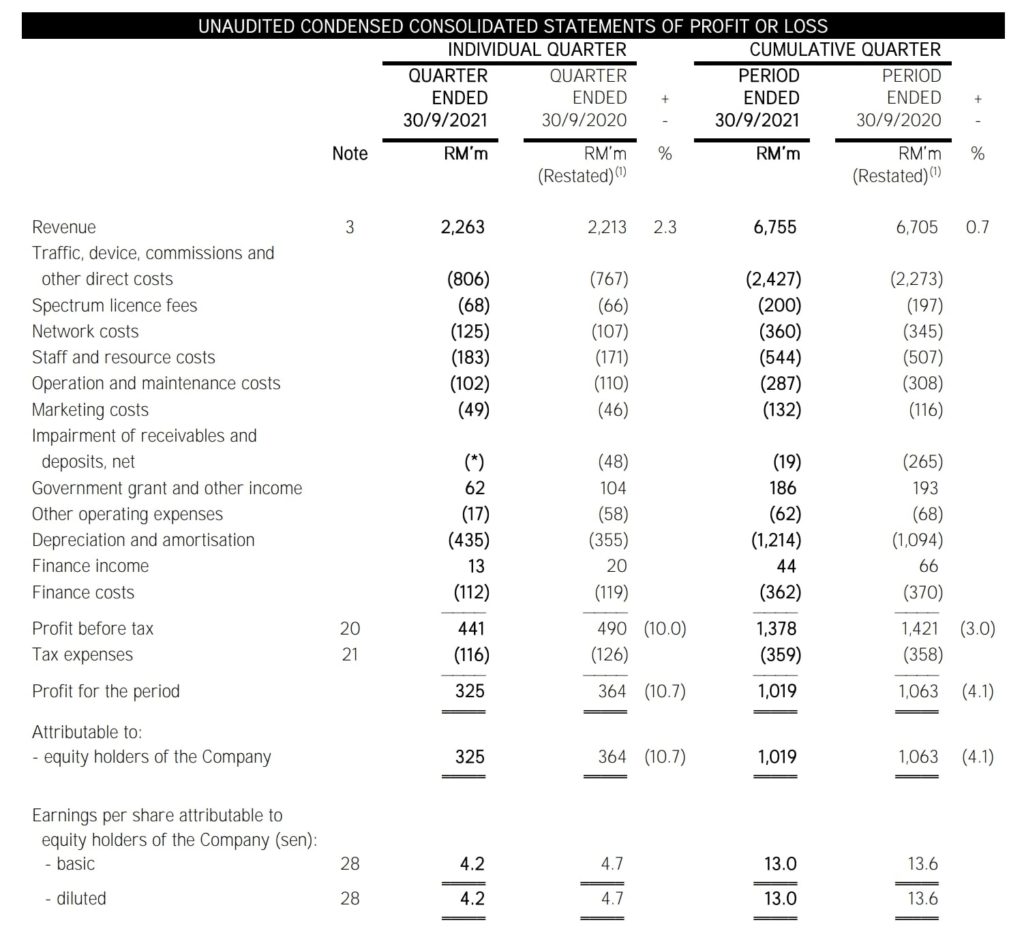

舉個例子,以明訊(MAXIS,6012)2021財政年第三季度的損益表(Income Statement)說明,EBIT 息稅前利潤的計算結果如下:

淨利潤 Profit for the period = 3億2500萬令吉

利息 Finance Costs = 1億1200萬令吉

稅額 Tax Expenses = 1億1600萬令吉

EBIT 息稅前利潤 = 淨利潤 + 利息 + 稅額 = 3億2500萬 + 1億1200萬 + 1億1600萬 = 5億5300萬令吉

什麼是EBITDA息稅折舊攤銷前利潤?

EBITDA 是 Earnings Before Interest, Taxation, Depreciation and Amortisation 的縮寫,從字面直譯是扣除利息、稅額、折舊(Depreciation)和攤銷(Amortisation)前的利潤,簡稱「息稅折舊攤銷前利潤」。

EBITDA 息稅折舊攤銷前利潤和 EBIT 息稅前利潤,兩者都是用來評估一家公司主要業務的賺錢能力,不過從字面上我們可以看出,兩者之間的差異在於—— EBITDA 除了排除利息、稅額,還將折舊和攤銷費用排除在外。

折舊(Depreciation)

折舊是公司為有形資產(Tangible Asset)包括機器、庫存、廠房等等進行價值遞減,而產生的賬面開銷。比方說,公司掏出1000萬令吉買了一台生產機器,估計可以使用10年。那麼公司每一年都會為機器認列100萬令吉的折舊開銷。換算下來,每季折舊開銷為25萬令吉(100萬 ÷ 4)。

這麼做的原因是將購買機器產生的費用,分成10年來承擔。從賬面上看,這對盈利帶來的影響會比較輕微。否則,公司將直接在賬面上認列1,000萬令吉的成本,這對盈利帶來的衝擊更明顯。

攤銷(Amortisation)

攤銷的做法和折舊大同小異,只不過對象是無形資產,包括專利、版權等等。

要強調的是,折舊和攤銷只是賬面成本,並不會影響到公司的現金流。畢竟購買資產時繳付的金額,早已經記在當時候的現金流量表(Cash Flow Statement)裡。

正因為如此,很多分析員、基金經理在評估公司的賺錢能力時,會把折舊和攤銷這兩個賬款成本排除在外,以更精準地衡量公司的獲利表現。

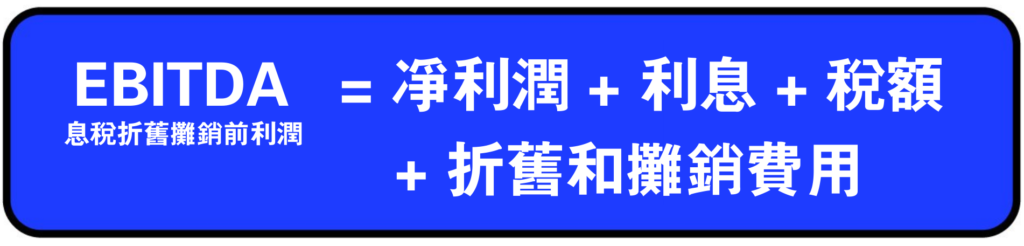

EBITDA公式與計算

- EBITDA 息稅折舊攤銷前利潤 = 净利潤 + 利息 + 稅額 + 折舊和攤銷費用

息稅折舊攤銷前利潤(EBITDA)計算方式是由「淨利潤」、「利息」、「稅額」和「折舊和攤銷費用」相加所得到的結果。

簡單一些的 EBITDA 計算方式則是將「EBIT 息稅前利潤」加上「折舊和攤銷費用」所得出的結果。

這裡我們繼續沿用明訊(MAXIS,6012)2021財政年第三季度的損益表(Income Statement)說明,EBITDA 息稅折舊攤銷前利潤的計算結果如下:

淨利潤 Profit for the period = 3億2500萬令吉

利息 Finance Costs = 1億1200萬令吉

稅額 Tax Expenses = 1億1600萬令吉

折舊和攤銷費用 Depreciation and Amortisation = 4億3500萬令吉

EBITDA 息稅折舊攤銷前利潤 = 淨利潤 + 利息 + 稅額 + 折舊和攤銷費用 = 3億2500萬 + 1億1200萬 + 1億1600萬 + 4億3500萬 = 9億8800萬令吉

EBIT和EBITDA的區別

透過 EBIT 和 EBITDA 的計算結果,投資者可衡量公司利用主要業務的盈利能力。在實際運用上,EBIT 和 EBITDA 適用的產業則不一樣。

EBIT 息稅前利潤適合用來分析重資產的公司,例如汽車、航空、製造業公司等。因為這類公司的資本支出(CAPEX)和收入來源,都和旗下的有形資產息息相關。

換句話說,資產的更新換代,會動搖公司的業績表現和現金流,因此投資者計算公司賺錢能力時,最好把折舊考慮在內。

EBITDA 息稅折舊攤銷前利潤則適合用來分析輕資產的公司,例如軟件研發、咨詢公司等。

- Advertisement -

評估EBIT和EBITDA時要注意什麼?

不能忽略公司債務

如前面所說,EBIT 和 EBITDA 都沒有將公司貸款利息計算在內,等於把公司還債成本排除在外。

不過,投資者分析一家公司基本面時絕對不能忽略債務水平、利息成本等等,畢竟 EBIT 和 EBITDA 數字亮眼,但還債成本居高不下,同樣會不利於公司發展前景。

意思是,EBIT 和 EBITDA 絕對不是評估公司的唯一指標,必需配合淨利潤、債務水平等數據來分析,才能得到更全面的答案!

推薦閱讀:什麼是負債比率?高負債比就代表危險訊號嗎?

只適合與同行比較

EBIT 和 EBITDA 只適合用作對比同行之間的表現,比如說,手套公司與手套公司之間比較、軟件公司與軟件公司之間比較。這是因為同行內的生意模式、使用的資產類別比較相近,所以才有對比價值。

把業務模式、資產規模和類別不同的公司放在一起對比,則會產生很大的誤差。

總結

EBIT 和 EBITDA 都是評估公司核心業務表現和盈利能力的指標,而且分析一家公司在不同時期的 EBIT 和 EBITDA 數據變化,更能看出公司的盈利能力變化,是持續成長或正在走下坡。

當然,這不意味著投資者可將債務排除在外,擁有較高債務的公司相對承受更高的財務風險,甚至在經濟不景氣時出現經營危機。因此,建議投資者同時參考不同數據指標,才能更準確地評估公司表現,做出合適的投資決定。

財報系列文章延伸閱讀:

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係 Spark Spark Finance 團隊或咨詢你的理財規劃師,以取得專業的建議。