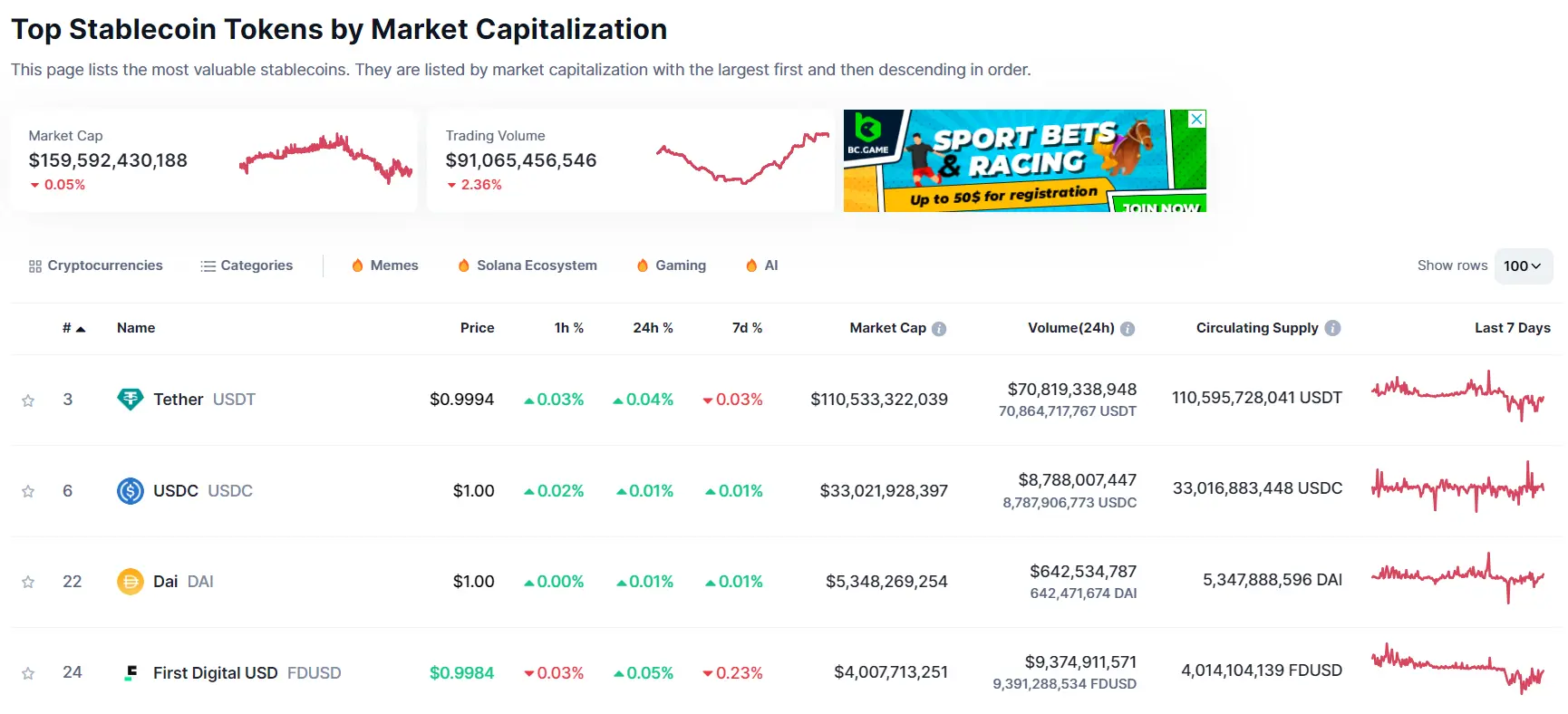

在加密貨幣市場中,有一種「類型」的貨幣與一般加密貨幣(例如比特幣、以太幣)的屬性非常不同,其價格幾乎恆定在某個標準之中,不具有波動性,但是它們的交易量非常龐大,其中交易量最高的一隻還是「全球市值第三高,全球交易量第二高」的虛擬貨幣。截至2024年5月,穩定幣總市值為1595.92億美元,佔加密貨幣總市值的約6%。

這種類型的貨幣統稱叫「穩定幣」。本文將介紹穩定幣(Stablecoin)是什麼?穩定幣有哪些種類?其由來和重要性為何?穩定幣有什麽作用?穩定幣與比特幣的區別是什麼?有什麼優缺點?穩定幣風險高嗎?市場上最多人交易的穩定幣有哪些,和你揭秘穩定幣排名。以上有關於穩定幣的一切,都將在文章細細說明。

穩定幣是什麼?穩定幣價格是怎樣固定的?

虛擬貨幣在近幾年非常盛行,被推出的目的之一就是要推翻法幣(法定貨幣)的存在。先說明法幣的定義,法幣是各個國家自行發佈的貨幣,可以直接拿來購買商品和服務,其背後都有國家在支撐,特徵之一是具有中心化,例如美元、馬幣、台幣就是法幣的代表。

自從虛擬貨幣被推出後,許多人擔心法幣的利用性會逐漸沒落,同時有企業看到用虛擬貨幣交易的趨勢。但是,虛擬貨幣最大的缺點就是價格不穩定。打個比方,假設你是一家麵包店老闆,今天你賣出了一個價值10美元的麵包,顧客用1個比特幣(BTC)來支付。當時1 BTC = 10美元。

但是第二天,比特幣的價格下跌了,1 BTC 只值5美元了。這意味著,你的收入實際損失了5美元的利潤。

所以,就推出一種叫「穩定幣」的代幣。

穩定幣不是單一的貨幣,它是某一種貨幣類型的集合體,統稱穩定幣。穩定幣利用加密貨幣的屬性來模仿傳統法幣,它的價值會與某一種貨幣、商品或金融工具掛鉤,例如一單位的穩定幣 = 1美元。

加密貨幣雖然盛行,但目前拿來消費還是不太方便,穩定幣的出現就是要成為這些加密貨幣的替代品,拿來打造可以方便消費的環境。

由於每個穩定幣背後都有機構在支撐,有多少單位的穩定幣,就有多少單位的貨幣、商品或其他東西掛鉤著,它不太其他加密貨幣一樣具有波動劇烈的特性,因此才被稱為穩定幣(Stablecoin)。

穩定幣有哪些?

穩定幣根據屬性不同,主要分成 4 大種類,分別是:法幣穩定幣、加密貨幣擔保穩定幣、商品穩定幣和算法穩定幣,以下一一說明。

1. 法幣穩定幣

法幣穩定幣也可稱為「法幣抵押穩定幣」,是最常見的穩定幣,也是交易量最大的穩定幣,甚至全球最大的穩定幣:USDT,還是全球市值第三大、全球交易量最大的加密貨幣。

法定穩定幣顧名思義,就是與「法幣」掛鉤的穩定幣,每個法幣穩定幣背後,都有相對應的貨幣量,例如有 100 萬顆法幣穩定幣,就有 100 萬美元存在銀行中(穩定幣1:法幣1)。

當有人想要把法幣穩定幣兌現出來,只需要把要兌換的穩定幣數量,隨時拿去發行公司兌現就可以了。

舉例來說,當有人想要兌換 10 萬顆穩定幣,每顆穩定幣價值 1 美元,這時他只要去公司兌換這 10 萬顆,就可以獲得 10 萬美元了。

這裡要提醒,很多人認為法幣穩定幣的背後是政府或銀行在支撐(發行),其實不然,穩定幣的發行者可以是某家公司或券商;而政府或銀行發行、支持的加密貨幣通常叫「CBDC(中央銀行數字貨幣)」,兩者性質相似但不一樣,而且要注意的是,由於 CBDC 的背後都是銀行在支撐,所以它並不具有加密貨幣那般的「去中心化」,CBDC 在本質上還是屬於具有「中心化」的貨幣。

法幣穩定幣 vs CBDC:

| 法幣穩定幣 | 法幣穩定幣 | |

|---|---|---|

| 性質 | 與貨幣掛鉤 | 屬於電子形式的法幣 |

| 發行單位 | 公司 | 銀行 |

| 性質 | 去中心化 | 中心化 |

回到法定穩定幣上,法定穩定幣是所有穩定幣中最容易理解的,其架構也非常簡單,只要其掛鉤貨幣所在的國家經濟穩定,基本上它的價值就不會受到太多影響。就算其他加密貨幣崩盤,假設比特幣、以太幣都跌到 0,法定穩定幣還是不受影響,能夠保留其價值。

法定穩定幣例子:

- USDT:美元穩定幣,由 Tether 公司發行、

- USDC:美元穩定幣,由 Circle 公司發行、、

- EURS:歐元穩定幣,由 Stasis 公司發行

- 曾捲入非法售賣 XRP 瑞波幣的 Ripple 公司,擬在2024年推出的穩定幣也與美元挂鈎

2. 加密貨幣擔保穩定幣

加密貨幣擔保穩定幣,顧名思義就是與「加密貨幣掛鉤」的穩定幣,就像法定穩定幣與法幣掛鉤一樣,加密貨幣擔保穩定就與加密貨幣掛鉤。

這類型的穩定幣波動性大,因為加密貨幣市場的波動本來就比較大。投資人會將加密貨幣放在會發行穩定幣的智能合約中,合約會發行穩定幣給投資人,之後投資人要拿回加密貨幣的話,就要把穩定幣支付回智能合約,才能拿回加密貨幣。

- Advertisement -

加密貨幣擔保穩定幣例子:

- DAI:以太幣抵押穩定幣,由 MakerDAO 公司發行

3. 商品穩定幣

商品穩定幣就是與「商品」掛鉤的穩定幣,這些商品通常是指那些有形資產,例如石油、黃金、天然氣、銀、銅、鐵等等大宗商品,當大宗商品的價值上升,商品穩定幣的價值也會隨之上升。

商品穩定幣例子:

- DGX:黃金穩定幣,由 Digix 公司發行、

- PAXG:黃金穩定幣,由 Paxos 公司發行、

- SLVT:銀穩定幣,由 SilverToken 公司發行

4. 算法穩定幣

算法穩定幣會依靠「演算法計算」來控制穩定幣數量,本身不與任何貨幣、商品或其他東西掛鉤,本質上屬於一款「純粹用計算運行」的貨幣。

這就與中央銀行的機制有點像,因為中央銀行的貨幣也是不掛鉤任何商品,演算法穩定幣與中央銀行貨幣的差別在於,像 FED 這樣的中央機構不是根據演算法推行貨幣政策,而是根據經濟數字,而且機構領導人的權威性也是影響貨幣政策可信度的因素之一,至於演算法穩定幣,就只是利用演算法來計算要發多少穩定幣數量,來平衡整體價值。

如果穩定幣價格超過了追蹤法幣的價格,穩定幣就會增加供應,來降低穩定幣價格,以經濟學的角度來看,就是提高貨幣供應來降低價格;

如果穩定幣價格低於追蹤法幣的價格,穩定幣就會減少供應,來提高穩定幣價格,以經濟學的角度來看,就是減少供應、提高需求來提升價格。

演算法穩定幣最大的好處是維護成本低,因為都是預設好的計算公式,而且沒有抵押品,但這 2 點同時也是缺點,演算法機制並沒萬能,如果遇到特殊情況,例如加密貨幣市場崩盤、經濟衰退,演算法可能會失去計算能力,讓價格出現錯亂。例如:2022年的 Luna 崩盤事件,因背後挂鈎的 UST 被機構大量抛售狙擊,導致 UST 泛濫貶值,1 UST 的價值小於 1美元了。於是,投資者將手裏的 UST 換成了Luna 套現,也導致 Luna 供應量增大,Luna 價格暴跌,最後原是全球第三大穩定幣,價值186億美元的 UST 和 400億美元的Luna 雙雙歸零。

而沒有抵押品這一點,可能會讓投資人覺得沒有保障,畢竟它換不了其他東西,而且它的價值計算來自本身的計算程式,並無人工計算的成分,所以也很依賴投資人對機器的信任感。

演算法穩定幣例子:

- UST:採用 Terra 演算法的穩定幣,與 Luna 幣掛鉤,用來追蹤美元(現已崩盤)、

- MIM:由 Abracadabra 公司研發的演算法穩定幣,用來追蹤美元、

- FRAX:採用資產抵押(asset collateralization)和數學加密(mathematical cryptographic)演算法的穩定幣,旨在 1:1 追蹤美元、

- USDD:採用 TRON-based DAO 演算法的穩定幣,旨在 1:1 的追蹤美元

穩定幣的由來

2010 年代虛擬貨幣崛起,當時著名的例子有比特幣、以太幣等貨幣,這些貨幣基本上主宰了整個加密貨幣市場,但是有一個明顯的缺點:不穩定。虛擬貨幣的漲跌幅度比其他市場高上不少,而且非常容易受到新聞趨勢的影響,一點消息就可以影響貨幣走勢,動輒一天波動 10% 上下,一年波動 70% 都是有可能的。

在如此時空背景下,穩定幣誕生了,它的出現無疑是要創造「穩定」的市場環境,盡量減少加密貨幣的波動性,讓它具有像是黃金、法幣那樣的穩定性,而要做到如此穩定性,穩定幣就要與其他東西的價值掛鉤,並依靠儲備,讓每單位穩定幣就有相對應的價值(例如法幣、商品)被儲存著,這樣投資人才能隨時兌換出來。

穩定幣的重要性

穩定幣的重要性與它的由來非常相關,無非是要:

- 解決加密貨幣常有的「不穩定性」

- 提升加密貨幣與現實交易的「方便性」

- 確保該穩定幣的價值「不易受到波動」

穩定幣的用途

簡單來說,穩定幣可以做到:快速兌換貨幣、降低交易成本和作為價值儲存工具,以下會再說明。

1. 快速兌換貨幣,價格穩定

這是穩定幣最有價值的用途,尤其在法幣穩定幣上。在其它虛擬貨幣裡,要將虛擬貨幣轉換成法幣是很難一步到位的,如果投資人要兌換比特幣,他要先把比特幣取出來,再交給經紀商兌換成現金才行,但這樣會提高整體的交易時間,而且虛擬貨幣的波動性很大,把交易時間拉長無疑也是在增加交易風險。

而穩定幣恰好可以解決上述問題,投資人可以快速把穩定幣兌換成現金,不需取出來再交給某經紀商,只需把穩定幣交給公司或券商處理即可,讓交易時間大大縮減,增加方便性。

2. 減少交易成本

在其他虛擬貨幣交易中,如果要把它們兌現,先要把貨幣取出來,再交給經紀商兌現,中間會經過 2 層機構,手續費至少要付 2 次,一次是虛擬貨幣取出來的費用,一次是經紀商兌現的費用,這樣等於是增加手續費。

穩定幣也能解決上述問題,因為穩定幣兌現只需對到一家公司(或券商),也不需要把穩定幣取出來,所以最多只需要付一次手續費即可,這樣就能減少交易成本。

3. 作為價值儲存

穩定幣還可以作為價值儲存起來,因為它的波動性較小,還可以快速兌換現金,因此可以把穩定幣當成儲存資產的媒介。

4.避免法幣交易限制

通常情況下,政府會對法幣(例如美元、台幣、馬幣、人民幣等)的交易進行一些管控和限制,比如設置交易額度、繳納稅費等,尤其跨國交易可能需要耗時數天。這可能會給一些需要頻繁進行跨境交易或大額交易的人帶來不便。

而穩定幣在很多情況下可以繞過這些法幣交易限制,可以更加自由、快捷地(通常在幾分鐘内)進行資金轉移。

比特幣 穩定幣的區別

本質上,穩定幣與比特幣有很大的區別,以下直接用表格解釋:

| 穩定幣 | 比特幣 | |

|---|---|---|

| 目的 | 創造穩定的加密貨幣市場環境,並打造交易方便性 | 打造「去中心化」的金融環境 |

| 是否受到監管 | 有 | 無 |

| 波動性 | 低 | 高 |

| 主要用途 | 作為法幣的替代品 | 可用於交易所,進行交易活動 |

穩定幣的發展走勢

全球最早誕生的穩定幣是 USDT(泰達幣),也是目前市值最大的穩定幣,它在 2014 年 10 月發布於世,主要功能就如白皮書上所說:投資人支付一定數量的美金,就會獲得一定數量的 USDT,例如付 100 塊美金就會獲得 100 顆 USDT,這些 USDT 可以兌換成其他加密貨幣,或者轉給其他人,或者兌換回美金,總之擁有 USDT 可以增加加密貨幣市場交易的方便性。

USDT 一推出很快就遭到市場的挑戰,先是懷疑它的發行公司——Tether 是否真有足夠的美元儲備量,這件事直到現在還是持續遭到懷疑。再來是 2017 年,公司超過 3,000 萬美元的 USDT 遭到竊取,公司宣布暫停兌換業務,在 2018 年底恢復兌換服務後,要求的最低門檻是 10 萬美元,還需另付高額手續費,大大提高交易門檻。

USDT 看似波折不斷,但後續還是有非常多的穩定幣加入市場,USDT 也還是市值最高的穩定幣,這些穩定幣放在投資組合中,可以緩衝加密貨幣的波動性,因為穩定幣會時時盯住法幣,不讓價值出現錯亂。

至於價錢走勢方面,由於穩定幣會盯著法幣,所以價錢基本上不會偏離標準,像是 USDT 就一直維持在 1 美元附近,有時可能會出現 0.01 或 0.02 的小偏差,但都是短暫的,很少會出現大的誤差,偏差大的案例過少就不特別舉例。

穩定幣優點

穩定幣能彌補加密貨幣的缺點,因此理論上有許多好處,以下會仔細說明:

1. 降低投資組合的波動

在投資組合裡建倉一點穩定幣,可以分散整體風險,降低投資組合的波動,而且穩定幣還能隨時兌換成現金,如果遇到大好機會但手上現金不足,可以馬上把穩定幣換成現金再進場投資。

2. 擁有區塊鏈優勢

穩定幣的基礎與其他虛擬貨幣一樣,都來自區塊鏈,所以它也擁有區塊鏈的優勢,雙重支付、虛假交易幾乎不可能存在,而且交易紀錄還會紀錄在區塊鏈上,人人都能查看而且不能被竄改。

3. 用於日常支付

這在歐美地區比較流行,亞洲地區可能要再等等,像 bitpay 就有與其他商店合作,可用虛擬貨幣支付商品和服務,其中有些商店也支持穩定幣支付,例如微軟(Microsoft)、ExpressVPN、Twitch 就支持 USDC 支付。

穩定幣風險

雖然穩定幣看似安全性高,也沒有加密貨幣般的高波動,但還是有其風險存在,以下一一說明:

1. 缺乏透明度

這也許是穩定幣最大的風險之一,因為穩定幣的發行公司擁有掌控權,說起來其實還是有點「中心化」,而發行公司的透明度也不明確,例如全球交易量最大的穩定幣——USDT 之發行公司:Tether 就有類似問題,Tether 被懷疑 USDT 的數量遠遠超過美金儲備量,但他們不願意公開透明的稽核報告。

2.中心化風險

上面説過穩定幣由單一發行方或少數機構控制,這些機構可能濫用權力,操縱系統運行。如果

關鍵節點出現故障或被攻擊,整個系統都會受到影響。

但最嚴重的是,中心化的穩定幣容易受到政府或監管機構的干預和限制,甚至被要求關停。例如:由幣安和 Paxos 共同發行的 BUSD 美元穩定幣,在2023年被美國證券交易委員會(SEC)認定是未註冊的證券,而發布「威爾斯通知」(Wells notice)喊停發行新的 BUSD 穩定幣,導致 BUSD 24小時內淨流出約8.31億美元。最後,幣安只好下架 BUSD。

3. 無法保證穩定幣掛鉤貨幣的價值

如果穩定幣與法幣、商品等的掛鉤機制出現問題,將無法保證穩定幣的價值是否「合理」。舉例,當演算法穩定幣出現程式 bug,沒有辦法正確追蹤到對應的法幣,該穩定幣一定會受影響,就有可能出現不合理的價格。

4.清算風險

除了演算法穩定幣以外,大部分穩定幣都需要一定的資產或抵押品來支撐。如果抵押率或資產不足,就會觸發清算機制。

比如:法定穩定幣雖然難以受到其他加密貨幣的衝擊,但是與其背後挂鈎的法幣或存放法幣的金融機構一旦發生問題,將影響法幣穩定幣,很容易發生暴雷事件。就以2023年美國硅谷銀行破產爲例,由於 Circle 公司發行的 USDC 擁有33億美元的儲備資產存放於硅谷銀行中,由於市場擔心 USDC 的流動性風險,因而引發擠兌風潮,USDC 一度出現脫錨現象,跌至0.87美元。

5. 法定數字貨幣 (CBDC) 可能會取代穩定幣?

CBDC 和穩定幣都是性質類似的貨幣,差別在於 CBDC 是中央機關發行的,穩定幣不是,近幾年就有聲浪討論 CBDC 和穩定幣之間的競爭誰會獲勝?這得從信任度和利用性談起。

在信任度方面,CBDC 是由中央機關發行的電子法幣,本質上還是屬於法幣,法幣背後是政府在撐腰;而穩定幣是由其他公司發行的加密貨幣,本質上不屬於貨幣,所以若要論信任度,CBDC 還是略佔優勢,而且承接到第一點的「缺乏透明度」,USDT 就遭到懷疑了,所以 CBDC 在信任度方面確實是管控得比較好的。

至於利用性方面,CBDC 稍顯遜色,因為 CBDC 本質上屬於國家的法幣,所以只能在該國使用,而穩定幣在全球都能通用,也不用擔心跨國會有匯率問題,因為價值都一樣,所以穩定幣的利用性是高一點的。

那麼 CBDC 究竟是否會取代穩定幣,只能說 2 種貨幣都有各自的優點,是否會出現誰取代誰,其實現在也說不準。

穩定幣排名

市場上有很多穩定幣,這裡列舉 4 個截至2024年5月,市值最高的穩定幣:USDT、USDC、DAI 和 FDUSD,以下會一一說明。

1. USDT(美元穩定幣)

市值:1,105.33 億美元

USDT 是目前全球市值第三高的虛擬貨幣,交易量僅低於比特幣,幾乎所有交易所都接受 USDT,一單位 USDT 等於一美元(1:1)。

USDT 的發行公司是 Tether,如上一段風險的部分所說,有報導懷疑 Tether 的財政透明度不明確,所以會擔心其風險的投資人,可以轉向投資 USDC、BUSD 等美元穩定幣,它們的作用也是一樣的。

2. USDC(美元穩定幣)

市值:330.21 億美元

USDC 跟 USDT 性質一樣,都是美元穩定幣,而且兌換比例是 1:1(一單位 USDC = 一美元),其發行公司 Circle 受到美國法律的監管,每年也會把財報交給 SEC 做審核,所以透明度比 USDT 高,雖然交易量沒有比 USDT 高,但也是替代 USDT 的好選項。

- Advertisement -

3. DAI

市值:53.48 億美元

DAI 是加密貨幣抵押穩定幣,它會在以太坊上追蹤美元,所以過程必須依賴以太幣,投資人可以抵押以太幣來獲得 DAI。

由於 DAI 是在以太坊區塊鏈上執行,所以具有相當好的透明度,人人隨時都能查看交易紀錄,而且不能將其竄改。

4. FDUSD(First Digital USD)

市值:40.07 億美元

FDUSD 是幣安(Binance)在2023年推出的美元穩定幣,與 USDT 和 USDC 一樣都是 1:1(一單位 FDUSD = 一美元)。

FDUSD 是在亞洲受到監管,并且在以太坊、BNB Chain 雙鏈上發行。

在安全性方面, FDUSD 儲備金是由由指定的託管方 First Digital Trust Limited 保管,因此,可以確保托管賬戶中的資金與運營賬戶分離,即使破產,FDUSD 的儲備金也不受影響。在透明度方面,FDUSD 也請 Prescient Assurance 等獨立第三方會定期進行審計并在每月發佈。

穩定幣比較

| USDT | USDC | DAI | FDUSD | |

|---|---|---|---|---|

| 類型 | 法幣穩定幣 | 法幣穩定幣 | 加密貨幣抵押穩定幣 | 法幣穩定幣 |

| 透明度 | 有待商榷 | 高 | 最高 | 高 |

| 市值(截至 2024/5/2) | 1,105.33 億美元 | 330.21 億美元 | 53.48億美元 | 40.07 億美元 |

| 交易量排名(截至 2024/4/8) | 1 | 3 | 4 | 2 |

穩定幣投資 | 提防穩定幣詐騙

穩定幣本身並不是詐騙,但許多不法分子會利用穩定幣監管的漏洞,打出高回報、交易成本低的噱頭騙投資者利用不正規的交易平台進行交易。一般有入金容易,出金難的特點。

由於穩定幣屬於虛擬貨幣的一種,屬於比較新的概念,也缺乏時間檢驗,因此在監管方面還有很多灰色的不明地帶。

如果你想要投資穩定幣,建議你可以查看你選擇的交易平台是否有獲得紐約金融服務管理局(New York Department of Financial Services,NYDFS)的 Bitlicense,一種允許進行虛擬貨幣運營的執照。

此外,你可以參考 CoinMarketCap 對各大加密貨幣交易所的評分。它根據交易量、流動性、用戶數量、以及可交易幣種的數量等維度進行評判,可靠度較高。以下爲你整理可以投資穩定幣的五大加密貨幣交易所:

- Binance

- Coinbase Exchange

- Bybit

- OKX

- Upbit

穩定幣小知識

1. 常見的穩定幣被動收入有哪些?

由於穩定幣有相當好的「穩定性」,有機構發現這可以作為被動收入的方式之一,而開始放貸穩定幣,並收取利息,這樣放貸穩定幣的人就會收到利息,作為一種被動收入來源。

2. 什麼是穩定幣利息、收息?

放貸穩定幣的人會收取固定的「穩定幣利息」,作為他的被動收入來源。

穩定幣利息、收息的原理就跟銀行利息原理一樣,只要有人放錢進銀行,銀行就會在一定的時間給他固定利息,穩定幣也是一樣,只要將穩定幣放在指定單位,也可以在一定長度的時間收取利息。

3. 什麼是穩定幣放貸?

上一點說到穩定幣放在指定單位(通常是加密貨幣平台)就會收到利息,這是因為該單位會把穩定幣借貸出去,再跟對方收利息,而把穩定幣借貸出去的行為叫「穩定幣放貸」。

4. 什麼是穩定幣定存?

穩定幣可以放貸的特性,造成部分投資人願意將穩定幣存在平台裡賺利息,這就是「穩定幣定存」的概念,而且穩定幣的定存率普遍高於銀行定存率,對想要讓加密貨幣投資「穩健成長」的人來說是一個不錯的選擇。

總結

簡單總結一下穩定幣,穩定幣是擁有加密貨幣技術的代幣,它通常與法幣、商品、其他加密貨幣有掛鉤,以便投資人或交易者能隨時兌換,增加交易的方便性和多元性。

穩定幣依據種類,可以劃分成:

- 法幣穩定幣

- 加密貨幣擔保穩定幣

- 商品穩定幣

- 演算法穩定幣(唯一不與任何東西掛鉤的穩定幣)

穩定幣擁有區塊鏈的優勢,同時具有相當高的「穩定性」,所以也能用來降低投資組合的波動性。

但要注意穩定幣的透明度,畢竟穩定幣是公司發行的,其財政公開度或許不透明。另外政府中央機構也有推行一種叫 CBDC 的電子法幣,其性質與穩定幣類似,也有可能影響到穩定幣的利用性。

而市場上市值最高的 4 款穩定幣分別是:USDT、USDC、DAI 和 FDUSD,它們不僅市值最高,也是目前每日交易量最高的穩定幣,所以投資人對此有興趣的話,不妨先多研究這 4 種貨幣。

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係 Spark Spark Finance 團隊或咨詢你的理財規劃師,以取得專業的建議。